Alles gut oder was ?

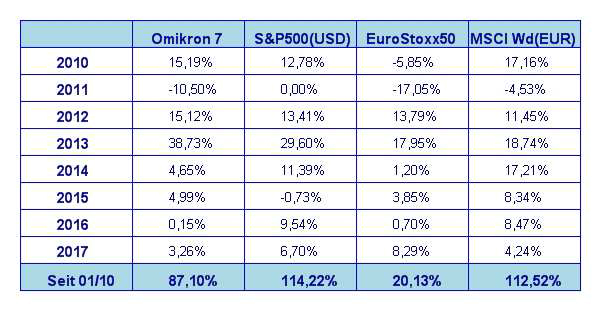

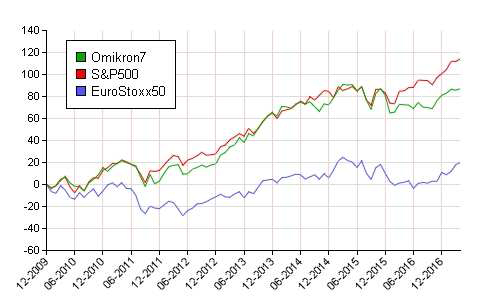

Der April verlief an den Aktienmärkten ziemlich ruhig und freundlich. Im Einzelnen haben die großen Weltbörsen im April wie folgt performt: S&P 500 +0,90%, DAX +1%, Eurostoxx50 +1,7%, FTSE100 -1,6%, der Nkkei225 +1,5% und der MSCI World (EUR) – 0,1%. Unser globaler Aktienfonds Omikron 7 hat mit +0,7% ziemlich genau im Durchschnitt der großen Weltmärkte gelegen.

US Unternehmen ziehen eine positive Bilanz über das 1. Quartal 2017

Für US Unternehmen hat die Berichtssaison für das erste Quartal begonnen – und um es gleich vorweg zu nehmen – die Ergebnisse sind sehr gut. Es sieht derzeit nach der besten Berichtssaison seit 2011 aus. In den letzten Wochen war die unter Börsianern wohl am meisten diskutierteste Frage, ob nach den Kursanstiegen der letzten Zeit die vergleichsweise hohe Bewertung der US Unternehmen auch durch ein entsprechendes Gewinnwachstum gedeckt sein wird. Aufgrund der bisher vorliegenden Ergebnisse kann man dies eindeutig bejahen. Natürlich gibt es da noch einige potentielle Stolpersteine auf dem Weg zu einem erfolgreichen Börsenjahr 2017, aber eine gute Basis ist schon einmal vorhanden.

In Zahlen ausgedrückt: derzeit gehen Analysten von einem Gewinnwachstum von rund 9% und einem Umsatzwachstum von 7% für US Unternehmen aus. Das Herz der positiven Entwicklung sind die Energieunternehmen. Aufgrund des vergleichsweise immer noch sehr niedrigen Ölpreises erscheint dies auf den ersten Blick nicht logisch – aber die Messlatte für deren Gewinnwachstum sind die Vergleichswerte vom ersten Quartal 2016. Da war der Ölpreis noch in der Gegend von 40 Dollar und darunter. Derzeit liegt der Markt in etwa auf dem Niveau von Sommer 2015. Es waren gerade die Energieunternehmen, die die Ergebnislandschaft des Jahres 2016 massiv belastet haben. Was wir also nun sehen, ist ein Schritt zurück zur Normalität – aber auch nicht mehr. Dem Markt tut es dennoch gut.

Wird die US Steuerreform zu einer Markt- korrektur führen?

Da wäre ja auch noch die geplante US Steuerreform. Dass die nicht so glatt über die Bühne gehen wird, ist nunmehr auch dem eingefleischtesten Republikaner klar. Aber eine Nullnummer wird es wohl nicht werden – und somit bleibt ein gewisser positiver Basiseffekt jedenfalls übrig. Allerdings darf sich die Steuerreform auch nicht weiter als bis zum Sommer verzögern, sonst könnte es leicht sein, dass wir doch noch eine stärkere Marktkorrektur sehen. Im Augenblick ist der Markt noch geduldig – aber diese Geduld kann auch nicht ewig anhalten.

Naht das Ende des Regulierungswahns?

Spannend werden sicherlich auch noch die geplanten Reformmaßnahmen im US Bankenbereich. Trump hat ja wieder einmal angekündigt, die großen Banken in mehrere kleinere Einheiten aufspalten zu wollen. Dies begleitet durch Deregulierungsmaßnahmen. Ich halte dies zur Abwechslung einmal für eine grundvernünftige Idee. Riesige Banken bedeuten ein nahezu unüberschaubares Risiko für die gesamte Volkswirtschaft eines Landes, sollte einmal eine in Schieflage geraten. Denken wir nur an das Schreckgespenst einer strauchelnden Deutschen Bank, UBS oder einer ähnlich großen US Bank. Mit der Reduktion des Einzelrisikos lässt sich auch der absolute Regulierungswahn, der vor allem in Europa um sich gegriffen hat, leichter zurückfahren. Eine Volkswirtschaft braucht entsprechende Finanzierungsmöglichkeiten um angemessen wachsen zu können. Eine Horde von Juristen, Compliance Officer und Risk Managern, die jegliches Risiko ausschalten wollen (und per Gesetz ja wohl auch müssen), sind extrem kontraproduktiv. Es wäre eine Wohltat, wenn statt Gesetzestexten und Verordnungen endlich wieder einmal Verantwortungsbewusstsein und gesunder Menschenverstand die Oberhand gewinnen könnten.

Fragt sich eigentlich niemand, wie die Finanzwelt die letzten Jahrzehnte vor Einsetzen des Regulierungswahnes überhaupt überleben konnte? Die Frage ist eigentlich sehr leicht zu beantworten: Erst mit der Abschaffung des Glass-Steagal Acts, der seine Wurzeln in der Wirtschaftskrise der 30iger Jahre hatte, wurde die seither bestehende Trennung zwischen Investment- und Geschäftsbanken aufgehoben. Die Idee dazu war, dass größere Einheiten profitabler agieren könnten. Wohin das letztendlich führte, durften wir im Jahr 2008 miterleben. Das große Dinosaurierersterben konnte damals gerade noch verhindert werden – noch einmal wird uns das wohl kaum gelingen, wenn die Organisationseinheiten munter weiter wachsen. Also „Back to the Roots“ heißt die neue Devise – und das ist für uns alle auch gut so, wenn wir wieder ruhig schlagen wollen.

Die wirtschaftliche Entwicklung ist ebenfalls in Summe positiv für die Aktienmärkte. Die US Wirtschaft wächst weiter, was zu einem tendenziell weiter steigenden Lohniveau und einem weiterhin florierenden Arbeitsmarkt beiträgt. Die Inflation ist tendenziell wieder rückläufig – was vor allem durch wieder fallende Energiepreise aber auch durch fallende Mietpreise verursacht wurde. Die Zinsen am langen Ende sind ebenfalls stabil. Alles in allem genau jene ausgewogene Wirtschaftsentwicklung, die die Fed nicht zu Aktionismus zwingt. Weitere Zinserhöhungen sind daher im Augenblick nicht zu erwarten

MAY – TUSK und LE PEN – MACRON, es werden spannende Monate?

In Europa ist das nach wie vor beherrschende Thema natürlich der Brexit. Das werden ganz sicherlich sehr harte Verhandlungen mit den Briten – und Europa scheint momentan wenig kompromissbereit zu sein. Das konkrete Ergebnis ist derzeit kaum vorauszusehen. Ich kann mir derzeit aber nicht vorstellen, dass Europa als der große Verlierer aus den Verhandlungen gehen wird. Aus Frankreich droht derzeit auch nicht viel Gefahr – hier ist der große Rechtsruck nach dem augenblicklichen Stand der Dinge wohl abgewendet.

Für Börsianer ist es immer ein wenig schade, wenn die Politik eine große Rolle am Aktienmarkt spielt, weil dadurch die gesamtwirtschaftliche Entwicklung, die ja die Basis für Aktienbörsen darstellt, ein wenig in den Hintergrund gerät. Trotzdem: die wirtschaftlichen Zeichen für die Aktienbörsen stehen derzeit sehr gut – bleibt nur zu hoffen, dass uns die Politik keinen Strich durch die Rechnung macht.

Executive Summary

- Die Unternehmensergebnisse sind – soweit sie für das erste Quartal 2017 schon veröffentlicht wurden – sehr gut. Somit wird derzeit eine solide Basis für freundliche Börsen gelegt

- Aufgrund der wieder abflauenden Inflation bei mäßigem aber stetigem Wirtschaftswachstum sind augenblicklich keine weiteren Zinsschritte durch die Fed zu erwarten.

- der US Dollar hat im Gleichklang zu den abnehmenden Zinsängsten seine Stärke gegenüber dem Euro eingebüßt. Noch bewegt er sich innerhalb der jüngst üblichen Handelsspanne von 1,04 – 1,10 zum Euro. Derzeit erscheint allerdings ein Ausbruch über die Marke von 1,10 hinaus wahrscheinlicher als ein Ausbruch nach unten.

Wie geht es an den Börsen weiter?

US Aktienmarkt

Das Wirtschaftswachstum für das 1. Quartal 2017 wird derzeit auf 2% geschätzt. Das waren noch einmal 0,2% mehr als nach der letzten Schätzung. Die Inflationsrate lag im März bei 2,4%, die Arbeitslosenrate bei 4,5%. Stabil entwickelt sich der Konsumsektor. Das Verbrauchervertrauen lag im März mit 97 Punkten leicht über dem Niveau vom Februar. Die Auftragseingänge langlebiger Wirtschaftsgüter stiegen zuletzt um 0,7%, der Einkaufmanagerindex lag allerdings mit 52,8 unter dem vom Vormonat. Leicht rückläufig entwickelten sich die Immobilienpreise.

Wie auch schon in den letzten Monaten gab es im April eine Fortsetzung der moderat positiven Wirtschaftsentwicklung in den USA. Das makroökonomische Fundament der Aktienbörse hat sich insgesamt weiter positiv entwickelt, ohne sich weiter zu beschleunigen. Kurzfristig bleibt die weitere Entwicklung am US Aktienmarkt stark vom politischen Tagesgeschehen beeinflusst. Hier wird vor allem die geplante Steuerreform das große Thema der nächsten Wochen bleiben.

Europäischer Aktienmarkt

In Europa hat der DAX sein Alltime High aus dem Jahr 2015 endlich geknackt, nachdem er im April rund 1% zulegen konnte. Der Eurostoxx50 hat sich mit einem Plus von 1,7% sogar noch ein wenig besser entwickelt. Hier hat die positive Entwicklung der Bankenkurse maßgeblich dazu beigetragen.

Die letzten europäischen Wirtschaftszahlen deuten auf eine weitere Belebung der Wirtschaft hin. Die Inflationsrate ist mit 1,9% gegenüber dem Vormonat weiter angestiegen. Insgesamt zeigen die Wirtschaftszahlen weiterhin leicht nach oben. Das europäische Wirtschaftswachstum für das erste Quartal 2017 wird derzeit auf 0,5% geschätzt. Die weiterhin ansteigende Inflation wirkt sich auch stärkend für den Euro aus, da ein Ende der extrem lockeren Geldpolitik der EZB in den Augen der Börsianer wieder etwas näher gerückt ist. Tatsache ist jedenfalls, dass auch in Europa die beiden Risiken – nämlich Brexit und der weitere Kursverlauf des Euros gegenüber dem US Dollar bestehen bleiben.

Asiatischer Aktienmarkt

Der japanische Aktienmarkt verharrt immer noch in einer Seitwärtsbewegung, mit leicht erhöhtem Abwärtsrisiko. Der chinesische Aktienmarkt scheint auf seinem derzeitigen Niveau völlig einzuschlafen und bewegt sich – wenn überhaupt – nur seitwärts. Der indische Markt konnte auch im April seine Dynamik aufrecht erhalten und bleibt somit derzeit der einzig interessante große Markt in Asien.

US Dollar

Hat es letzten Monat so ausgesehen, als würde die Stärke des US Dollars gegenüber dem Euro weiter anhalten, so hat sich im April das Bild etwas geändert. Die Zinsdifferenz ist durch die letzte Zinserhöhung durch die US Notenbank zwar größer geworden, allerdings scheint der Markt zumindest einmal kurzfristig einen weiteren Zinsschritt durch die Fed auszuschließen. In Summe konnte der Euro gegenüber dem US Dollar im April wieder etwas zulegen – allerdings ohne derzeit noch einen entscheidenden technischen Ausbruch geschafft zu haben. Hier bleibt die weitere Entwicklung abzuwarten. Die Chancen für einen wiedererstarkenden Euro sind jedoch merklich größer geworden.

Rohstoffe

Ziemlich ereignislos verlief der April an den Rohstoffmärkten. Hier tut sich derzeit rein gar nichts. Einzig das Gold sorgte aufgrund der politischen Spannungen mit Nordkorea zeitweise für ein wenig Bewegung – letztendlich war es bislang auch nicht mehr als ein kurzes Strohfeuer. Der Rohölpreis neigt wieder zur Schwäche. Das ist aber auch schon die einzige bemerkenswerte Bewegung. Die Rohstoffe haben derzeit nach wie vor wenig Kursphantasie. Deutliche Trends sind nach wie vor nicht auszumachen. Langfristig gesehen wird die sich erholende Weltkonjunktur positive Auswirkungen auf die Rohstoffpreise haben. Kurz bis mittelfristig sehe ich derzeit aber noch wenig Kurspotential.

Ausblick für den Omikron 7

Der relativ unspektakuläre Kursverlauf an den Aktienbörsen im April spiegelt sich auch im sehr ruhigen Kursverlauf des Omikron 7 wieder. Die leichte Abwertung des US Dollars gegenüber dem Euro konnte über die Währungsabsicherung teilweise aufgefangen werden. Die bisher sehr positiv verlaufende Berichtssaison für das 1. Quartal 2017 hatte natürlich auch einen positiven Effekt auf den Kursverlauf des Omikron 7. Daran sollte sich auch im Mai nichts ändern.

Alle hier dargestellten Aktienindizes sind Preisindizes.

Dr. Wolfgang Schiketanz

Dieses Dokument dient ausschließlich zu Ihrer unverbindlichen Information und unterliegt daher nicht den gesetzlichen Vorschriften für die Verbreitung von Finanzanalysen. Obwohl wir der Meinung sind, dass die für diese Mitteilung herangezogenen Quellen verlässlich sind, übernehmen wir keine Haftung für die Vollständigkeit, Richtigkeit und Aktualität der hier wieder- gegebenen Informationen. Der Inhalt dieses Dokuments ist nicht rechtsverbindlich und stellt daher keine Handlungsempfehlung und kein Angebot zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten oder einen steuerlichen oder rechtlichen Rat dar. Eine Investitionsentscheidung bezüglich aller Wertpapiere oder sonstiger Finanzinstrumente sollte auf der Grundlage eines Beratungsgespräches und nicht nur auf Grundlage dieses Dokuments erfolgen. Wert und Rendite einer Anlage in Wertpapiere oder sonstiger Finanzinstrumente können steigen, aber auch fallen, weshalb bei Eintritt be- stimmter Umstände Verluste bis hin zum Totalverlust des eingesetzten Kapitals entstehen können. Wertentwicklungen der Vergangenheit lassen keine verlässlichen Rückschlüsse auf die künftige Entwicklung zu. Alle Aussagen geben die aktuelle Einschätzung der SCA wieder, die ohne vorherige Ankündigung geändert werden kann. Dieser Bericht enthält vorausschauende Aussagen, die nicht Tatsachen der Vergangenheit be- schreiben. Jede Aussage in diesem Kommentar, die unsere Absichten, Annahmen, Erwartungen oder Vorhersagen (sowie die zugrunde liegenden Annahmen) wiedergibt, beruht auf Schätzungen und Prognosen, die uns derzeit zur Verfügung stehen. Wir übernehmen keine Verpflichtung, solche Aussagen angesichts neuer Informationen oder künftiger Ereignisse weiter- zuentwickeln. Vorausschauende Aussagen beinhalten naturgemäß Risiken und Unsicherheitsfaktoren. Dieses Dokument und die darin wiedergegebenen Informationen richten sich nicht an natürliche oder juristische Personen, die aufgrund ihres Wohn-, bzw. Geschäftssitzes einer ausländischen Rechtsordnung unterliegen, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Der veröffentlichte, deutschsprachige Prospekt des Fonds Omikron 7 in seiner aktuellen Fassung inklusive sämtlicher Änderungen seit Erstverlaut- barung steht Interessenten bei der Semper Constantia Invest GmbH, Hessgasse 1, 1010 Wien, zur Verfügung und ist auch auf der Internetseite www.sc-invest.at abrufbar. Dieses Dokument unterliegt dem Copyright © des Medieninhabers Schiketanz Capital Advisors GmbH.