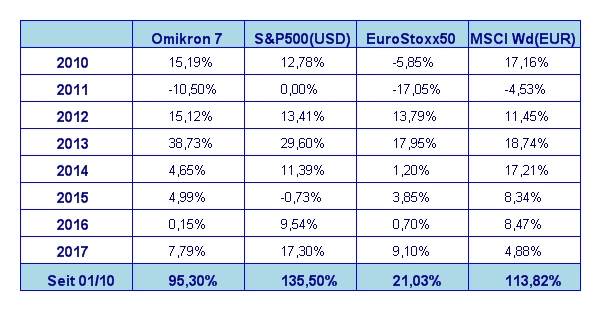

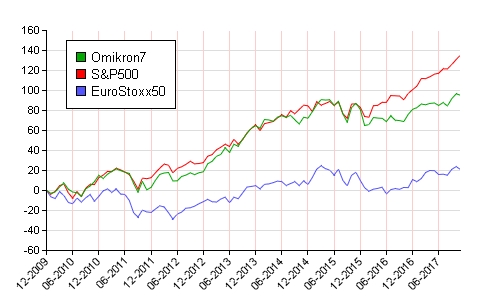

Der September hat an den großen Weltbörsen wie folgt performt: S&P 500 +1,9%, DAX +6,4%, Eurostoxx50 +5,1%, FTSE100 -0,8% und der Nikkei 225 +2,6% und der MSCI World (EUR) +3,4%. Unser globaler Aktienfonds Omikron 7 lag mit +3,9% in Euro gerechnet wieder etwas über dem Durchschnitt der großen Weltmärkte.

Statistik versus tatsächlichem Marktgeschehen

Statistisch gesehen ist der September der zweit schwächst Börsenmonat des Jahres. So gesehen war die Performance dieses Jahr außergewöhnlich gut. Sucht man allerdings eine Antwort auf die Frage, was eigentlich die besten Monate zum Investieren sind, sieht das Bild etwas anders aus. So betrachtet, gehört nämlich der September zu den besten Monaten um neue Investments zu platzieren. Eigentlich ist das ziemlich logisch. Nach einem Monat mit schlechter Kursentwicklung – was gleichzusetzen ist mit einer Marktkorrektur – kann man zu günstigeren Preisen einkaufen.

Um wieder einmal einen alten Börsenspruch zu strapazieren: „Die Börse ist der einzige Markt, wo sich die Kunden beschweren, dass etwas billiger geworden ist“. Je nach Betrachtungszeitraum zeigt sich über die letzten Jahrzehnte von der Statistik her doch ein relativ eindeutiges Bild: August bis Dezember schneiden als Investmentzeitpunkt immer hervorragend im Jahresvergleich ab. Die schlechtesten Kaufzeitpunkte liegen in der Periode Februar bis April. Ende Mai liegt übrigens der besten Kaufzeitpunkt im Frühjahr. Was nur wieder einmal beweist, dass nach dem traditionell schwachen Mai (wir kennen doch alle das berühmte „Sell in May and go away“) ein guter Kaufzeitpunkt liegt.

So weit so logisch. Das Problem für Investoren liegt nun aber in der Tatsache, dass Statistiken eben nur das sind, was sie sind – nämlich ein Spiel mit Wahrscheinlichkeiten. Und Wahrscheinlichkeiten sind nun einmal keine Sicherheiten. Was uns der diesjährige September eindeutig bewiesen hat. Je nach Börse war dieser September heuer einer der besten Monate des Jahres. Außer einigen schwachen Tagen zu Anfang des Monats hatte der abgelaufene Monat keine wirklich günstigen Einstiegszeitpunkte geboten. Hat man die versäumt, läuft man jetzt dem Markt hinterher.

Wer mich besser kennt, kennt auch meine Reserviertheit gegenüber Markttiming. Zu groß ist für mich die Gefahr, dass man zwar einen guten Verkaufszeitpunkt erwischt, aber den Wiedereinstieg verpasst. Klar kann man mit einem kleinen Teil des Portfolios über Timing ein wenig die Performance optimieren. Nimmt man die durchschnittlichen Jahreserträge des US Aktienmarktes der letzten 90 Jahre als Maßstab, so darf man einen jährlichen Ertrag (nach Inflation) von rund 6,9% erwarten. Langlaufende Anleihen rentierten im selben Zeitraum übrigens mit knapp 3% (ebenfalls inflationsbereinigt). Die durchschnittliche Inflation der letzten 90 Jahre lag bei knapp 3%. Grob gerechnet bedeutet das also, dass man am Aktienmarkt alle 10 Jahre sein eingesetztes Kapital verdoppelt – und zwar inflationsbereinigt.

Was haben uns die Krisen in den letzten 90 Jahren aufgezeigt?

Natürlich hat es immer wieder Zeiten mit herben Verlusten gegeben. Da waren schon auch einmal Verluste mit mehr als 40% dabei. Aber das geschah nur viermal in den letzten 90 Jahren – davon allerdings gleich zweimal in der jüngsten Vergangenheit – nämlich beim Platzen der Internet Bubble 2001-2002 sowie im Zuge der jüngsten Finanzkrise 2008. Die anderen beiden Megakrisen waren die große Depression der 30er Jahre und die Ölkrise 1973- 1974. Aber immer wieder erholten sich die Finanzmärkte und erlangten wieder neue Höchststände. Womit wir bei den allerwesentlichsten Punkten für Aktieninvestoren sind.

Erstens braucht es einen Anlagehorizont der mindestens 10 Jahre beträgt, um auch die schwersten Krisen aussitzen zu können. Zweitens braucht es ein gut ausgesuchtes Portfolio aus mehrheitlich krisenfesten Unternehmen. Hier sind 10 verschiedene Titel das absolute Minimum. Je mehr Titel, desto stabiler ist die Ertragsentwicklung. Wer dann noch Lust auf eine etwas höhere Performance hat, der sollte auf den Bereich der Mid- und Small Caps nicht vergessen. Dieses Segment liefert bei etwas erhöhtem Risiko noch um durchschnittlich knapp 2% mehr Ertrag als die großen, marktbreiten Titel.

Allerdings findet man dann mit 10 Einzelwerten bei weitem nicht mehr das Auslangen. Deshalb bin ich auch ein großer Befürworter von Investmentfonds, denn hier steht ausreichend viel Kapital zur Verfügung, um auch in diesem Segment der Small und Mid Caps ausreichend diversifiziert aufgestellt zu sein.

Haben Kryptowährungen ein Ablaufdatum?

Was auch immer die persönlichen Präferenzen des einzelnen Investors hinsichtlich Ertrag und Risiko sein mögen – in jedem Fall braucht man Zeit und ein breites und gut ausgesuchtes Portfolio um viele Jahre als erfolgreicher Aktieninvestor bestehen zu können. Das sei vor allem jenen ins Stammbuch geschrieben, die glauben mit gehypten Kryptowährungen langfristig Geld verdienen zu können. Im Gegensatz zu Sachinvestitionen wie z.B. Aktien fehlt bei dieser Anlageklasse jegliche wirtschaftliche Existenzberechtigung – außer jener, die bestehenden gesetzlichen Regulierungen der etablierten Finanzmärkte zu umgehen.

Durchaus verständlich halte ich dieses Verlangen, die heutige Überregulierung, die alle Investoren quält, umgehen zu wollen. Aber weder werden sich das die Notenbanken auf Dauer gefallen lassen, da die Parallelwährungen ihre Geldmengensteuerung untergraben – noch werden die lokalen Gesetzgeber auf Dauer einen de facto rechtsfreien Raum, der im großen Stil unter anderem zur Geldwäsche missbraucht wird, akzeptieren. Erste diesbezügliche Bemühungen (siehe China) sind ja bereits im Gange. Das Ende könnte für Investoren in Bitcoins & Co ziemlich schmerzhaft werden.

So, nachdem ich das jetzt auch einmal an dieser Stelle losgeworden bin, wieder zurück zu unserem eigentlichen Thema – der etablierten Anlageklasse Aktien. Der Ausblick für die nächsten Wochen erscheint mir ziemlich gut. Die Weltwirtschaft wächst und die Unternehmensgewinne steigen deutlich. Die Frage, ob die Bewertung der Aktien nicht schon zu hoch ist, wird uns weiter beschäftigen. Im Wesentlichen ist die Beantwortung von dieser Frage von der Gewinnentwicklung der unternehmen abhängig. Der Ausblick ist sehr gut – der Faktencheck beginnt mit dem Beginn der Berichtssaison für das 3. Quartal 2017 Mitte Oktober.

Executive Summary

- Die erfreuliche Kursentwicklung im September zeigt, dass die Aktienmärkte die weitere weltweite wirtschaftliche Entwicklung positiv beurteilen. Mit einem Anhalten der grundsätzlich positiven Markttendenz ist zu rechnen.

- von der Zinsfront gibt es wenig Neues zu berichten. Die Fed betreibt verbales Feintuning und lässt sich alle Optionen offen. Eine Zinserhöhung wird es heuer vermutlich aber doch noch geben.

- vor dem Hintergrund einer weiteren Zinserhöhung durch die US Notenbank hat sich der US Dollar stabilisiert. Für die nächsten Wochen erwarte ich deshalb keine dramatischen Kursbewegungen gegenüber dem Euro.

Wie geht es an den Börsen weiter?

US Aktienmarkt

Die neuesten Wirtschaftszahlen der US Volkswirtschaft zeigen folgendes Bild:

Die Wachstumsrate für das 2. Quartal 2017 wird nunmehr auf +3,1% geschätzt und somit um 0,1% höher als die letzte Schätzung aus dem Vormonat. Das ist das stärkste Wirtschaftswachstum seit dem 1. Quartal 2015. Im Jahresvergleich liegt die Inflationsrate für August augenblicklich bei 1,9% (nach 1,7% im Juli), die Arbeitslosenrate bei 4,4%, die Lohnkostensteigerungen fielen mit +0,1% niedriger aus als im Juni (+0,3%). Die Auftragseingänge für langlebige Wirtschaftsgüter fiel mit +1,7% deutlich besser aus als im Vormonat (-6,8%) Die Kapazitätsauslastung der US Produktionsbetriebe war im August mit 76,1% etwas geringer als im Vormonat (diese lag bei 76,7%). Das Konsumentenvertrauen ist zurückgegangen. Hier hinterließen die beiden Hurricans deutlich Spuren in der Einschätzung. So betrug der Index der University of Michigan im August 95,1 nach 96,8 im Juli. Ausschlaggebend für den Anstieg war die vorsichtigere Einschätzung der US Wirtschaftslage und der persönlichen Einkommenslage.

Diese Eckdaten deuten weiterhin darauf hin, dass die US Wirtschaft ihr Wirtschaftswachstempo etwas beschleunigt hat, ohne an ihre Kapazitätsgrenzen zu stoßen. An den Aktienbörsen verursachten die Wirbelstürme kaum nachhaltige Spuren. Die Wirtschaftslage wird vom Markt weiterhin positiv eingeschätzt.

Europäischer Aktienmarkt

Das Wirtschaftswachstum in der Eurozone für das 2. Quartal 2017 liegt bei 0,6%. Das Wachstum wurde vor allem über den privaten Konsum, die Exporte und durch erhöhte Investitionstätigkeit der Unternehmen angekurbelt. Die Inflationsrate der Eurozone liegt im September unverändert bei1,5% , die Arbeitslosenrate beträgt 9,1%. Die Kapazitätsauslastung liegt bei 83,2%. Das Konsumentenvertrauen ist im September mit -1,2 (nach – 1,5 im Vormonat) wieder leicht angestiegen. Das ist der beste Wert seit April 2001.

In Summe zeigen die Wirtschaftszahlen im Euroraum eine weitere leichte Beschleunigung der Wachstumsfaktoren. Die europäische Wirtschaft entwickelt sich also weiterhin positiv. Nachdem die EZB vorläufig weiterhin unverändert an ihrer Zinspolitik festhält, steht einer weiterhin positiven Entwicklung des Aktienmarktes aus zinspolitischer Sicht nichts im Wege. Nachdem der Euro seinen rasanten Höhenflug vorläufig beendet hat, ist zumindest einmal kurzfristig kein weiterer negativer Einfluss auf die Exportwerte durch einen steigenden Euro zu erwarten. Das zeigte sich auch an der Monatsperformance für den September, wo die europäischen Märkte – allen voran der DAX – deutlich besser performte als der S&P 500 Index.

Asiatischer Aktienmarkt

Der japanische Aktienmarkt hat wieder Fahrt aufgenommen und ist nunmehr auf dem Weg die alten Höchststände aus den Jahren 2015 und 2000 bei rund 21000 im Nikkei Index zu überwinden. Ob der Durchbruch gelingt bleibt vorläufig offen. Ein Durchbruch wäre wohl als Kaufsignal für den japanischen Markt zu sehen. Der chinesische Markt gemessen am CSI300 konsolidiert gerade nahe dem Jahreshöchststand und der indische Aktienmarkt ist im September wieder etwas zurückgefallen. In Summe schauen die asiatischen Märkte jedoch weiterhin interessant aus.

Rohstoffe

Rohöl scheint es fürs erste einmal geschafft zu haben, die Marke von 50 Dollar zu überwinden. Damit scheint der Abwärtstrend des Jahres 2017 gebrochen. Das kann durchaus Signalwirkung für alle übrigen konjunkturabhängigen Rohstoffe haben. Kupfer ist allerdings nach dem rasanten Anstieg im August wieder etwas zurückgefallen und sucht derzeit einen Korrekturboden. Gold hat die Anleger wohl wieder einmal mehr enttäuscht. Auch die politisch bedenklichen Clownereien mancher Staatsoberhäupter waren nicht mehr in der Lage den Goldpreis oben zu halten. Die Agrarmärkte bleiben weiterhin auf Tauchstation.

US Dollar

Der US Dollar hat gegenüber dem Euro die längst fällige Konsolidierungsphase in den ersten Septembertagen eingeleitet. Die Aussicht auf eine weitere Zinserhöhung durch die Fed im heurigen Jahr liefert hier die notwendige Unterstützung für den US Dollar. Die EZB hingegen hat ihre Karten, wann sie eine etwas restriktivere Zinspolitik einleiten wird, noch nicht offen gelegt. Derzeit gibt es jedenfalls noch keinerlei Anzeichen, dass sich an der Grundtendenz des Marktes – nämlich ein tendenziell schwacher Dollar gegenüber dem Euro – in absehbarer Zeit etwas ändern wird. Nähere Aufschlüsse über den weiteren Kursverlauf des Dollars für den Rest des Jahres 2017 werden wir wohl erst im Laufe des Oktobers bekommen.

Ausblick für den Omikron 7

Mit der Monatsperformance des Omikron 7 darf man auch im August durchaus zufrieden sein. Die fast vollständige Absicherung der US Dollar Positionen hat wieder einen wichtigen Beitrag zur Stabilität den Fonds geliefert. Dämpfend auf die Performance wirkt sich die Tatsache aus, dass es zwischen den marktbreiten Titeln und den kleiner Werten am US Markt ein merkliches Performancegefälle gibt. Die Differenz Large und Small Caps beträgt im heurigen Jahr bereits rund 7% zugunsten der Large Caps. Aus historischer Sicht besteht eine leicht Outperformance zugunsten der Small Caps. Die übliche Schwankungsbreite liegt bei nur +/- 3%. Die derzeitige Abweichung ist somit bereits mehr als das doppelte des Normalwertes, weshalb ich mit einer baldigen Umkehr dieses Trends rechne. An der Grundausrichtung des Fonds hat diese unüblich hohe Abweichung freilich nichts geändert. Wie gewohnt liegt die Diversifikation der V eranlagung einerseits auf Wachstumswerten und andererseits auf dividendenstarke Aktien mit stabiler Ertragslage sowohl im Bereich der großkapitalisierten Werte wie auch in jenem der mittelgroßen Werte.

Alle hier dargestellten Aktienindizes sind Preisindizes.

Dr. Wolfgang Schiketanz

Dieses Dokument dient ausschließlich zu Ihrer unverbindlichen Information und unterliegt daher nicht den gesetzlichen Vorschriften für die Verbreitung von Finanzanalysen. Obwohl wir der Meinung sind, dass die für diese Mitteilung herangezogenen Quellen verlässlich sind, übernehmen wir keine Haftung für die Vollständigkeit, Richtigkeit und Aktualität der hier wieder- gegebenen Informationen. Der Inhalt dieses Dokuments ist nicht rechtsverbindlich und stellt daher keine Handlungsempfehlung und kein Angebot zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten oder einen steuerlichen oder rechtlichen Rat dar. Eine Investitionsentscheidung bezüglich aller Wertpapiere oder sonstiger Finanzinstrumente sollte auf der Grundlage eines Beratungsgespräches und nicht nur auf Grundlage dieses Dokuments erfolgen. Wert und Rendite einer Anlage in Wertpapiere oder sonstiger Finanzinstrumente können steigen, aber auch fallen, weshalb bei Eintritt be- stimmter Umstände Verluste bis hin zum Totalverlust des eingesetzten Kapitals entstehen können. Wertentwicklungen der Vergangenheit lassen keine verlässlichen Rückschlüsse auf die künftige Entwicklung zu. Alle Aussagen geben die aktuelle Einschätzung der SCA wieder, die ohne vorherige Ankündigung geändert werden kann. Dieser Bericht enthält vorausschauende Aussagen, die nicht Tatsachen der Vergangenheit be- schreiben. Jede Aussage in diesem Kommentar, die unsere Absichten, Annahmen, Erwartungen oder Vorhersagen (sowie die zugrunde liegenden Annahmen) wiedergibt, beruht auf Schätzungen und Prognosen, die uns derzeit zur Verfügung stehen. Wir übernehmen keine Verpflichtung, solche Aussagen angesichts neuer Informationen oder künftiger Ereignisse weiter- zuentwickeln. Vorausschauende Aussagen beinhalten naturgemäß Risiken und Unsicherheitsfaktoren. Dieses Dokument und die darin wiedergegebenen Informationen richten sich nicht an natürliche oder juristische Personen, die aufgrund ihres Wohn-, bzw. Geschäftssitzes einer ausländischen Rechtsordnung unterliegen, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Der veröffentlichte, deutschsprachige Prospekt des Fonds Omikron 7 in seiner aktuellen Fassung inklusive sämtlicher Änderungen seit Erstverlaut- barung steht Interessenten bei der Semper Constantia Invest GmbH, Hessgasse 1, 1010 Wien, zur Verfügung und ist auch auf der Internetseite www.sc-invest.at abrufbar. Dieses Dokument unterliegt dem Copyright © des Medieninhabers Schiketanz Capital Advisors GmbH.