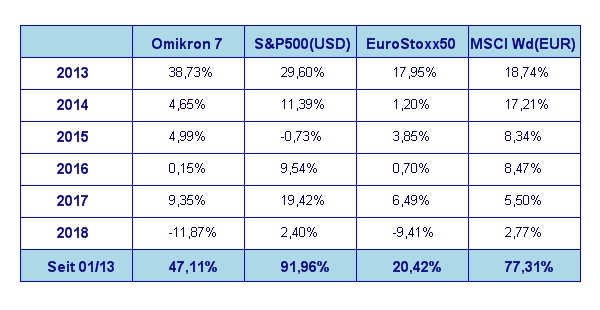

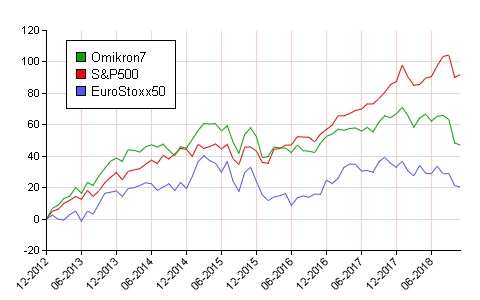

Im November blieb uns die Herbst Depression an den Aktienmärkten fast den ganzen Monat über erhalten. In den letzten Handelstagen zeigte sich jedoch plötzlich ein Silberstreif am Horizont. Im Einzelnen haben die großen Weltbörsen im November wie folgt abgeschnitten: S&P 500 +1,8%, DAX -1,7%, Eurostoxx50 -0,8%, FTSE100 -2,9%, der Nikkei 225 +1,9% und der MSCI World (EUR) +1,7%. Unser globaler Aktienfonds Omikron 7 lag mit -0,8% im Schnitt der großen Weltbörsen.

Kommt es zu einer Weihnachtsrally an den Aktienmärkten?

Eigentlich waren es nur zwei Worte von US Notenbank Präsidenten Jerome Powell, die am 27.11. – drei Tage vor Monatsende – eine plötzlichen Trendwende an den Weltbörsen auslöste. In einem Statement bezeichnete er das derzeitige US Zinsniveau als „near neutral“ – also de facto der derzeitigen Wirtschaftslage in den USA entsprechend angemessen. Die Börse interpretierte dies als ein vorläufiges Ende weiterer Zinserhöhungsschritte durch die FED. Letztendlich ist es nunmehr so gut wie gleichgültig, ob die Notenbank im Dezember noch ein letztes Mal die Zinsen erhöhen wird oder nicht. Die große Angst der Börsianer bestand ja darin, dass eine Serie weitere Zinserhöhungsschritte zu einem Abwürgen der US Konjunktur führen könnten. Dieses Gespenst ist also vertrieben. In meinem Marktkommentar vom Oktober hatte ich ohnedies bereits Zweifel an weiteren Zinserhöhungen angemeldet, da mir die Wirtschaftslage dies nicht zu rechtfertigen schien. Sollte die FED die bislang vom Markt als so gut wie sicher angesehene weitere Zinserhöhung im Dezember unter den Tisch fallen lassen, ist eine massive Jahresendrally tatsächlich noch möglich. Jerome Powell könnte also quasi heuer der Weihnachtsmann für die Aktienmärkte sein.

Die zweite gute Nachricht für die Aktienmärkte kam letztes Wochenende durch die Annäherung zwischen den USA und China in Sachen Handelsstreit. Hier wurde eine gewisse Annährung der beiden Kontrahenten sichtbar. Jedenfalls werden die USA von weiteren Tariferhöhungen bis auf weiteres absehen und China wir die Importe aus den USA erhöhen. Die Verhandlungen zur Beilegung des Konfliktes sollen intensiviert werden. Dies sollte die Stimmung an den Weltbörsen für die nächsten Wochen deutlich verbessern. Trump feiert dies als großen Erfolg. Wir werden sehen, was hier konkret in nächster Zeit tatsächlich erreicht werden kann, aber ein wichtiger Auslöser für einen nachhaltigen Stimmungsumschwung an den Aktienmärkten ist jedenfalls gelegt.

Wie geht es mit der Zinspolitik der US Notenbank nun weiter?

Ein wichtiger Grundsatz der US Zinspolitik ist es, sich niemals gegen die Zinsentwicklung am Rentenmarkt zu stellen. Der Trend am Rentenmarkt war in den letzten Wochen ziemlich eindeutig. Die Renditen am langen Ende sind merklich gefallen. Lag die Rendite der 10-jährigen Staatsanleihe Anfang November noch bei rund 3,25%, so fiel diese zu Monatsende bis knapp unter 3%. Dies lässt den Schluss zu, dass der Markt derzeit vom Ende der Zinserhöhungen ausgeht. Im 4. Quartal 2018 könnte das US Wirtschaftswachstum durchaus unter 3% liegen. Nicht zuletzt auch aufgrund der im November drastisch gesunkenen Rohölpreise dürfte die Inflation derzeit kein Problem darstellen. Der von der FED besonders beachtete Konsumausgaben Index (PCE) liegt mit +1,9% weiterhin unter dem Inflationsziel der US Notenbank von 2%.

„Liebling ich habe den Aktienmarkt geschrumpft“

Aktienrückkaufsprogramme waren in den letzten Jahren einer der Haupttreiber hinter den steigenden Unternehmensgewinnen pro Aktie der großen börsennotierten US Gesellschaften. Würde das derzeitige Tempo der Aktienrückkaufsprogramme künftig so weiterlaufen, wären in knapp 30 Jahren alle Aktien vom Aktienmarkt verschwunden. Entgegen vieler Expertenmeinungen, dass im Falle steigender Zinsen sich das Tempo der Aktienrückkäufe deutlich verlangsamen werde, ist es im Laufe des Jahres 2018 noch weiter angestiegen. Was steckt da dahinter?

Der Grund warum Unternehmen ihre eigenen Aktien zurückkaufen liegt darin, dass sie damit den Gewinn je Aktie erhöhen, weil durch den Rückkauf immer weniger Aktien im Umlauf sind und sich selbst bei gleichbleibendem Unternehmensgewinn der Gewinn pro Aktie zwangsläufig erhöht. Das ist gut für den Aktienkurs und somit auch für die Aktieninvestoren. Die gute Wirtschaftslage der letzten Jahre hat für reichlichen Bargeldbestand in den Unternehmen gesorgt. Viele haben sogar zusätzlich Kredite aufgenommen, da die Rendite der rückgekauften Aktien höher war, als die Zinsen für den Kredit. Es war daher auch logisch davon auszugehen, dass sich steigende Zinsen dämpfend auf die Aktienrückkaufprogramme auswirken werden.

Die letzte US Steuerreform hat jedoch für einen (vielleicht sogar ungewollten) Nebeneffekt gesorgt: Um nicht ihre Auslandsgewinne in den USA versteuern zu müssen, haben viele multinationale US Gesellschaften diese Gewinne steuerschonend im Ausland gebunkert. Nun wurde mit der letzten Steuerreform der Unternehmenssteuersatz von 35% auf 21% gesenkt. Aber damit nicht genug. International tätige Gesellschaften können jetzt ihr im Ausland geparktes Geld zu einem Sondersatz von nur 8% steuerschonend nach Hause bringen. Und das geschah im Laufe des Jahres 2018 reichlich. Einige Beispiele dazu: Im ersten Quartal 2018 wurden mehr als 300 Mrd US Dollar an Auslandgewinnen zurück in die USA transferiert. Im Vergleich dazu waren es im ersten Quartal 2017 nur 38 Mrd US Dollar. Apple alleine hat 252 Mrd. Dollar im Ausland liegen und hat bereits angekündigt, dass sie dieses Geld zurück in die USA transferieren werden. Die Steuerrechnung dafür beträgt laut eigenen Angeben 38 Mrd. Dollar. Microsoft hat 132 Mrd. im Ausland liegen. Citigroup hat bereits 22 Mrd. Dollar an Steuern für rückgeführtes Kapital bezahlt. Goldman Sachs hat den ersten Quartalsverlust seit sechs Jahren gemeldet, weil sie 4,4 Mrd. Dollar an Steuern für das rückgeführte Kapital bezahlt hatten. Ähnliche Meldungen kamen von JP Morgan, American Express und Bank of America.

Die Effekte der Kapitalrückführung in die USA

Diese riesigen Kapitalströme, die jetzt zurück in die US Wirtschaft fließen, stehen nicht nur der heimischen Wirtschaft für Investitionen zur Verfügung, sondern auch für weitere Aktienrückkaufsprogramme. Sie stärken den US Arbeitsmarkt und nebenbei stärken diese Kapitalrückflüsse natürlich auch den US Dollar. Der starke US Dollar wirkt sich dämpfend auf die Rohstoffpreise aus, da diese weltweit hauptsächlich in US Dollar verrechnet werden. Der stärkere US Dollar wirkt sich zwar negativ auf die US Exportindustrie aus, stärkt aber die kleineren und mittelgroßen US Unternehmen, da diese i.d.R. deutlich weniger exportabhängig als die multinational operierenden Konzerne sind.

Was bedeutet all das für die europäischen Aktienmärkte?

Der starke US Dollar ist gut für die europäischen Exporteure, allerdings fehlt in Europa der Treiber für die Gewinndynamik der Unternehmen, wie sie die US Steuerreform lieferte. Ebenso sind Aktienrückkaufprogramme (nicht zuletzt aufgrund unterschiedlicher Rechtsvorschriften) nicht das große Ding in Europa. Die Aktienmärkte drücken diese unterschiedliche Wirtschaftsdynamik in der bisherigen Jahresperformance deutlich aus: der Eurostoxx50 Index liegt heuer rund 12% hinter der Performance des S&P 500. Auch wenn das heurige Börsenjahr sicherlich das schwierigste seit langer Zeit ist – bei dem deutlich niedrigeren Zinsumfeld, verbunden mit dem schwächeren Euro, hätten die europäischen Aktienmärkte eigentlich besser performen sollen. Was die Wirtschaftsentwicklung anbelangt, lässt man sich die Show leider völlig von den USA stehlen. Eine einheitliche europäische Wirtschafts- und Steuerpolitik ist ja leider immer noch in weiter Ferne. Die EZB alleine kann es nicht richten.

Ausblick auf den Jahresausklang

Der positive Monatsausklang im November und das augenblicklich wieder etwas freundlichere politische Umfeld sollten uns einen positiven letzten Börsenmonat bescheren. Wie positiv er tatsächlich sein wird, hängt vom nächsten Statement der US Notenbank Mitte Dezember ab. Ich bin hier zuversichtlich, dass man diesmal eher börsenfreundlich agieren wird. Der Entwicklung an den Rentenmärkten deutet jedenfalls in dies Richtung.

Executive Summary

- Mit den Tiefstkurse vom Oktober dürften wir nun auch die Tiefstkurse des Jahres gesehen haben. Die wichtigsten Weltbörsen haben diese Tiefststände zwar getestet, aber nicht mehr unterschritten. Damit sollte der Weg für einen freundlichen Jahresausklang geebnet sein.

- die Zinsmärkte scheinen von einem vorläufigen Ende der Zinserhöhungsschritte durch die US Notenbank auszugehen. Die Renditen am Rentenmarkt weisen bereits wieder eine fallende Tendenz auf.

- der US Dollar wird in den nächsten Wochen weiterhin zur Stärke neigen. Große Bewegungen sind bis zum Jahresende eher nicht zu erwarten.

US Aktienmarkt

Die neuesten Wirtschaftszahlen der US Volkswirtschaft zeigen im Detail folgendes Bild:

Das Wirtschaftswachstum für das 3. Quartal 2018 beträgt laut neuester offizieller Schätzung +3,5%. Für das 4. Quartal liegen die Analystenschätzungen derzeit bei einem Wirtschaftswachstum von 2,6%. Die Inflationsrate auf Jahresbasis für Oktober liegt bei 2,5% (nach ebenfalls 2,3% für September). Die Arbeitslosenrate für Oktober lag bei 3,7% (nach ebenfalls 3,7% im September), die Lohnkostensteigerungen lagen im Oktober bei +0,2% (nach +0,3% im September). Die Auftragseingänge für langlebige Wirtschaftsgüter waren im Oktober mit -4,4% deutlich niedriger als im September (-0,1%). Die Kapazitätsauslastung der US Produktionsbetriebe war im Oktober mit 78,4% knapp unterhalb jener vom Vormonat. Das Konsumentenvertrauen ist etwas gesunken betrug November 97,5 nach 98,6 im Oktober.

Aufgrund dieser Daten lässt sich ein Abflachen des US Wirtschaftswachstums feststellen. Der Konsumbereich funktioniert nach wie vor gut, allerdings zeigt sich auch hier eine merkliche Abschwächung des Verbrauchertrauens. Gleiches gilt auch für den Immobilienmarkt. Auch hier sind merkliche Anzeichen einer Abschwächung zu erkennen. Die US Notenbank wird mit bevorstehenden letzten Zinsentscheidung für heuer entscheidend für den weiteren Kursverlauf an den Börsen zum Jahresende hin werden. Wesentlich werden für deren Entscheidung werden auch die jüngsten makroökonomischen Daten sein, die bis zum nächsten FED Meeting Mitte Dezember vorliegen.

Europäischer Aktienmarkt

Für das 3. Quartal 2018 betrug das Wirtschaftswachstum in der Eurozone +1,7%, nach 2,2% für das 2. Quartal 2018. Somit zeigt das Wachstum für das 3. Quartal wieder nach unten. Auf Quartalsbasis gerechnet betrug das Wachstum im 3. Quartal nur 0,2% – das ist der schwächste Wert seit 4 Jahre. Zum ersten Mal seit dem zweiten Quartal 2014 ist die deutsche Wirtschaft geschrumpft (-0,2%) und Italiens Wirtschaft weist derzeit ein Null-Wachstum auf. Die Inflationsrate der Eurozone lag im November bei 2,0% (nach 2,2% im Oktober 2018), die Arbeitslosenrate für Oktober 2018 lag unverändert bei 8,1%. Die Kapazitätsauslastung liegt derzeit bei 83,9% gegenüber 84,1% im letzten Quartal. Das Konsumentenvertrauen lag im November bei -3,9 (nach ebenfalls -2,7 im Oktober). Das Wirtschaftswachstum im Euroraum hat also weiter nachgelassen. Die Kapazitätsauslastung der Wirtschaft in der Eurozone zeigt ebenfalls leichte Abschwächungstendenzen. Die Position EZB im Hinblick auf die anstehende Normalisierung des Zinsniveaus wird also weiter immer schwieriger. Der erreichte Durchbruch bei den Brexit Verhandlungen könnte allerdings wieder für positive Impulse sorgen. Die Situation rund um Italien bleibt zwar weiterhin schwierig, allerdings gibt es rund um das Budget auch schon Zeichen einer Einigung zwischen Italien und der EU. Die europäischen Aktienmärkte orientieren sich augenblicklich weiterhin an den Vorgaben aus den USA, jedoch ist der europäische Aktienmarkt deutlich schaumgebremster als die US Märkte. Neue Impulse sind nach wie vor eher von der US Notenbank denn von der EZB zu erwarten.

Asiatischer Aktienmarkt

Von den großen asiatischen Märkten haben sich der indische und der japanische Aktienmarkt im Laufe des Novembers sehr gut stabilisiert und zeigen sogar Anzeichen eines neuen Aufwärtstrends. Auch der chinesischen Markt wirkt derzeit relativ stabil, wenngleich charttechnisch nicht so überzeugend wie die beiden anderen Märkte.

US Dollar

Im November hat der US Dollar einen neuen Jahreshöchststand gegenüber dem Euro erreicht. Allerdings konnte er diesen nicht halten und ist sehr schnell wieder in seine Komfortzone zwischen 1,13 und 1,1450 zurückgelaufen. Die Wahrscheinlichkeit, dass im Laufe des Dezembers noch Entscheidendes passiert ist relativ gering. Wir werden weiterhin eine Tendenz zu einem starken US Dollar sehen, aber eher keine dramatischen Relationsverschiebungen zwischen den beiden Währungen.

Rohstoffe

Für deutliche Bewegung am Rohstoffmarkt sorgte einmal mehr nur das Rohöl. Die Konsolidierung rund um die USD 65 fand nur einige Tage statt, dann ging es in einem Zug hinunter bis auf USD 50 pro Fass Light Sweet Crude Oil. Diese Marke hält zwar derzeit, aber ein weiterer Rutsch bis unter die 50-ziger Marke halte ich für relativ wahrscheinlich. Die übrigen Rohstoffe bereiten wenig berichtenswertes. Der starke US Dollar drückt tendenziell auf die Bewertung der Rohstoffe – daran wird sich wohl auch in nächster Zeit nichts ändern.

Ausblick für den Omikron 7

Wie schon eingangs erwähnt, war der November anfänglich eine Fortsetzung des Oktober Szenarios, gegen Monatsende ging es jedoch plötzlich an den Märkten wieder deutlich normaler zu. Wieder einmal ein Schulbeispiel, dass derzeit Marktbewegungen unheimlich schwer vorherzusehen sind. Wer gegen Ende November den Markt frustriert verlassen hatte, sah den Markt eine knappe Woche später um rund 3% höher. In Summe beendeten dann die internationalen Aktienmärkte den November relativ unverändert zum Oktober. Was die Märkte heuer speziell schwierig machte, war die Mischung aus politischer Verunsicherung verbunden mit Zinsängsten. Dies überdeckte letztendlich die gute wirtschaftliche Entwicklung – vor allem in den USA. Die letzten Tage haben jedoch durch Aussichten auf einen versöhnlichen Jahresausklang eröffnet. So bleibt auch der Dezember noch spannend. Vor allem dann, wenn die US Notenbank ein vorläufiges Ende der Zinserhöhungen signalisiert. Dann könnte ausgehend vom US Aktienmarkt heuer noch eine echte Überraschung möglich sein.

Alle hier dargestellten Aktienindizes sind Preisindizes.

Dr. Wolfgang Schiketanz

Dieses Dokument dient ausschließlich zu Ihrer unverbindlichen Information und unterliegt daher nicht den gesetzlichen Vorschriften für die Verbreitung von Finanzanalysen. Obwohl wir der Meinung sind, dass die für diese Mitteilung herangezogenen Quellen verlässlich sind, übernehmen wir keine Haftung für die Vollständigkeit, Richtigkeit und Aktualität der hier wieder- gegebenen Informationen. Der Inhalt dieses Dokuments ist nicht rechtsverbindlich und stellt daher keine Handlungsempfehlung und kein Angebot zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten oder einen steuerlichen oder rechtlichen Rat dar. Eine Investitionsentscheidung bezüglich aller Wertpapiere oder sonstiger Finanzinstrumente sollte auf der Grundlage eines Beratungsgespräches und nicht nur auf Grundlage dieses Dokuments erfolgen. Wert und Rendite einer Anlage in Wertpapiere oder sonstiger Finanzinstrumente können steigen, aber auch fallen, weshalb bei Eintritt be- stimmter Umstände Verluste bis hin zum Totalverlust des eingesetzten Kapitals entstehen können. Wertentwicklungen der Vergangenheit lassen keine verlässlichen Rückschlüsse auf die künftige Entwicklung zu. Alle Aussagen geben die aktuelle Einschätzung der SCA wieder, die ohne vorherige Ankündigung geändert werden kann. Dieser Bericht enthält vorausschauende Aussagen, die nicht Tatsachen der Vergangenheit be- schreiben. Jede Aussage in diesem Kommentar, die unsere Absichten, Annahmen, Erwartungen oder Vorhersagen (sowie die zugrunde liegenden Annahmen) wiedergibt, beruht auf Schätzungen und Prognosen, die uns derzeit zur Verfügung stehen. Wir übernehmen keine Verpflichtung, solche Aussagen angesichts neuer Informationen oder künftiger Ereignisse weiter- zuentwickeln. Vorausschauende Aussagen beinhalten naturgemäß Risiken und Unsicherheitsfaktoren. Dieses Dokument und die darin wiedergegebenen Informationen richten sich nicht an natürliche oder juristische Personen, die aufgrund ihres Wohn-, bzw. Geschäftssitzes einer ausländischen Rechtsordnung unterliegen, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Der veröffentlichte, deutschsprachige Prospekt des Fonds Omikron 7 in seiner aktuellen Fassung inklusive sämtlicher Änderungen seit Erstverlaut- barung steht Interessenten bei der Semper Constantia Invest GmbH, Hessgasse 1, 1010 Wien, zur Verfügung und ist auch auf der Internetseite www.sc-invest.at abrufbar. Dieses Dokument unterliegt dem Copyright © des Medieninhabers Schiketanz Capital Advisors GmbH.