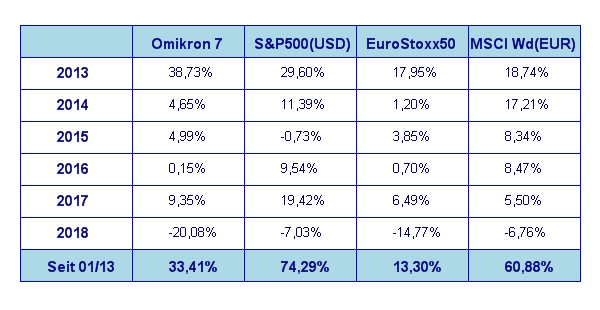

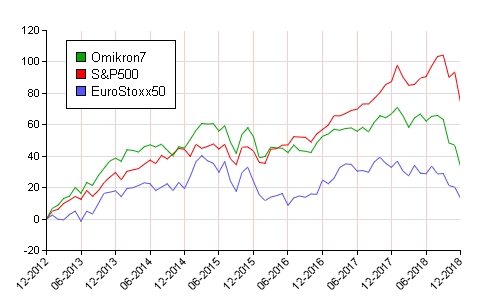

Der Dezember hatte für Aktieninvestoren so gar nichts Weihnachtliches an sich. Der letzte Börsenmonat wird als einer der schlechtesten Dezember seit 1931 in die Börsengeschichte eingehen. Aber das ganze Spektakel hat auch seine guten Seiten. Zunächst einmal die Performance der großen Weltbörsen im Dezember: S&P 500 -9,2%, DAX -6,2%, Eurostoxx50 -5,4%, FTSE100 -3,6%, der Nikkei 225 -10,4% und der MSCI World (EUR) -8,4%. Unser globaler Aktienfonds Omikron 7 lag mit -9,3% auch nicht besser als die großen Weltbörsen.

Eine abschließende Betrachtung zum Börsenjahr 2018

Was den Dezember so besonders unangenehm machte, war der Umstand, dass der bisherige Überflieger des Jahres, nämlich der US Aktienmarkt, plötzlich und ansatzlos an akuter Atemnot zu leiden begann. Das letzte Statement der US Notenbank in Sachen weiterer Zinserhöhungsschritte im Jahr 2019 war so gar nicht das, was sich der Markt erwartet hatte. Hier erwischte es die meisten Börsianer vollkommen am falschen Fuß. Eigentlich waren die meisten davon ausgegangen, dass angesichts der Inflationszahlen, die ziemlich genau am Zielniveau der US Notenbank lagen (nämlich bei rund 2%) und ein sich auf Normalniveau einpendelndes Wirtschaftswachstum (bei rund 2,5%) nur mehr ein letzter Zinsschritt im Dezember notwendig sein würde. Danach sollte einmal Pause gemacht werden, um die weitere Entwicklung der US Wirtschaft abzuwarten. Die US Notenbank stellte für 2019 jedoch schon jetzt zwei weitere Zinserhöhungen in Aussicht (bislang war sie von drei weiteren Zinserhöhungen in 2019 ausgegangen). Diese Aussage wurde von den Marktteilnehmern fast durchwegs negativ kommentiert. Die Gespenster einer inversen Zinskurve und der daraus in der Folge resultierenden Rezession machten die Runde.

Die Reaktion des Anleihemarktes auf das FED Statement war jedoch sehr interessant. Statt steigender Renditen in den längeren Laufzeiten sah man fallende Renditen – also steigende Anleihekurse. Es sah also so aus, als würden die Bondinvestoren die Aussagen der US Notenbank hinsichtlich weiterer Zinserhöhungen einfach nicht glauben. Und ehrlich gesagt – ich glaube sie auch nicht. Ich denke es handelte sich eher um ein Kräftemessen zwischen der FED und dem Elefanten im Porzellan Laden der Börsenpsychologie – Donald Trump. Dieser hatte schon vor der letzten Notenbankentscheidung immer wieder den Notenbankpräsidenten Powell wegen seiner Zinspolitik öffentlich kritisiert. Das ist ein „No Go“ für Börsianer und bislang auch einzigartig in der Börsengeschichte. Es hieß sogar, Trump wolle Powell entlassen – was er rechtlich gesehen gar nicht kann. Dieses Gezänke um die Zinspolitik der Notenbank brachte dann auch das Fass zum Überlaufen und die Leerverkäufer am US Aktienmarkt waren dann letztendlich wohl die einzigen, die fröhliche Weihnachten feiern konnten.

Politische Börsen haben kurze Beine – stimmt doch, oder?

Eigentlich hatten wir das ganze 2. Halbjahr 2018 über politische Börsen. Das einzigartige an der Situation 2018 waren jedoch die vielfältigen, sowohl geographisch als auch inhaltlich völlig unterschiedlichen Krisenherde. Alle paar Wochen tat sich ein Neuer auf, aber die Alten konnten nicht final bereinigt werden. So baute sich ständig mehr Verunsicherung über dem Markt auf – und wenn etwas Gift für den Aktienmarkt ist, dann ist es unkalkulierbare politische Unsicherheit. Egal ob Brexit oder der US-China Handelsstreit. Hier gibt es keine logischen Lösungen oder kalkulierbare Entwicklungen (wie es beispielsweise bei einer rezessiven Wirtschaftsentwicklung der Fall wäre), sondern nur politische Lösungen. Es geht also um politische Macht und Einflussnahme sowie rein egoistische, persönliche Ziel der einzelnen Politiker. In so einem Umfeld gibt es eigentlich keine sachlich entwickelbare Investmentstrategie, weil schon morgen durch eine einzige politische Entscheidung die Welt plötzlich gänzlich anders aussehen könnte. Dies kann sowohl positiv als auch negativ sein.

In diesem rekordverdächtig schlechten Dezember an den US Börsen hatten wir aber auch den größten Punktegewinn im Dow Jones Index an einem Tag (nämlich rund 1000 Punkte am 26.12.). Das zeigt nur, wie schnell die Stimmung in einem total überverkauften Markt umschlagen kann.

Ein erster Ausblick auf das Börsenjahr 2019

Die erste gute Nachricht für 2019 ist, dass der Markt scheinbar alle erdenklich schlechten Entwicklungen bereits eingepreist hat. Der Markt erwartet scheinbar das Schlimmste und lässt sich positiv überraschen. Ich denke, diese positiven Überraschungen werden wir 2019 erleben. In die gleiche Kerbe schlägt beispielsweise auch der Chefstratege von Oppenheimer Asset Management, John Stoltzfus, indem er sinngemäß meint, dass die Kursrückgänge der letzten Wochen den Weg für positive Überraschungen in 2019 frei gemacht haben. Aufgrund der Kursrückgänge ist das Bewertungsniveau nunmehr deutlich ermäßigt und sieht er eine Rückkehr zu den Indexständen von Ende des 3. Quartals 2018 im Laufe des Jahres 2019. Dieser Meinung schließe ich mich auch im Wesentlichen an, allerdings wird es aus meiner Sicht zu Beginn des Jahres noch etwas holprig werden. Die extrem hohen Schwankungen der letzten Wochen werden nicht einfach so vom Markt verschwinden. Es dauert immer eine gewisse Zeit, bis die Verunsicherung aus dem Markt geht. Ein erstes zartes Pflänzchen aus dem politischen Lager kam am letzten Handelstag des Jahres ausgerechnet von Donald Trump. Er berichtete (natürlich über Twitter) über „ein langes und sehr gutes Telefonat mit dem chinesischen Präsidenten Xi und „wir haben große Fortschritte erzielt“. Das mag nun wieder einmal übertrieben dargestellt sein oder auch nicht. Tatsache ist, dass scheinbar so etwas wie Einsicht in das Verhalten des US Präsidenten einzukehren scheint. Es vermittelt jedenfalls seit einiger Zeit den Eindruck, dass sich die Dinge wieder in die richtige Richtung zu bewegen scheinen.

Sicher ist jedenfalls, dass auf internationaler Börsenebene sich die Stimmung nur dann ins Positive wenden kann, wenn auch an den US Börsen die Stimmung wieder nach oben dreht. Hierzu sind zwei Dinge notwendig: ein weiterhin stabiles Wirtschaftswachstum bei rund 2,5% für 2019 und politische Einsicht und Mäßigung. Aufgrund der jüngsten Entwicklungen scheint mir beides durchaus wahrscheinlich.

Eine mögliche Investmentstrategie für 2019

Ein Blick auf die Bewertung des US Aktienmarkten (gemessen am S&P 500) zeigt derzeit ein Markt KGV von 16. Derzeit rechnen Analysten für 2019 mit einer Gewinnsteigerung von 10%, sodass aufgrund der Kurse zu Jahresende und den Gewinnschätzungen für 2019 ein Markt KGV von nur mehr 14,5 errechnet. Das ist bei einem angenommenen Wirtschaftswachstum von rund 2,5% für 2019 und dem derzeitigen Zinsniveau eine durchaus vernünftige Bewertung. Die Bewertungen an den europäischen Börsen liegen sogar noch um 10-20% tiefer. Das ist eine gute Basis für langfristige strategische Investmententscheidungen. Die derzeit extrem politischen Börsen machen ein Timing sehr schwierig bis unmöglich. Erfahrungsgemäß werden die Märkte zu Beginn des neuen Jahres die Tiefststände von 2018 vermutlich nochmals testen und vielleicht sogar minimal unterschreiten. Soweit wäre das völlig normal. Wenn die Mitte Jänner beginnende Berichtssaison die prognostizierten Gewinnsteigerungen tatsächlich bringt, sollte sich langsam wieder eine positivere Grundstimmung einstellen und die Kurse tendenziell wieder nach oben gehen. Mehr lässt sich augenblicklich noch nicht sagen. Also zusammengefasst lässt sich sagen, dass mit einem etwas wackeligen Jahresstart zu rechnen sein wird, der sich im Laufe des Jahres zu einem deutlich positiven Markttrend entwickeln sollte. Das Aufwärtspotential schätze ich derzeit auf rund 10% – von den Jahresendkursen weg gerechnet – ein. Genaueres werden wir vermutlich schon Ende Jänner sagen können.

Executive Summary

- der Start ins Börsenjahr 2019 wird aufgrund der Kursverluste im Dezember vermutlich etwas schwierig verlaufen, da sich der Markt erst wieder stabilisieren muss. Aufgrund des deutlich ermäßigten Bewertungsniveaus ist der Gesamtausblick auf das Jahr 2019 durchaus positiv.

- die Zinsmärkte scheinen die von der US Notenbank angekündigten 2 weiteren Zinserhöhungen für 2019 völlig zu negieren. Die Renditen der 10-jähringen Staatsanleihen liegen auf dem Niveau von Anfang 2018 (US) bzw. Anfang 2017 (BRD). Gegen diesen Markt werden es die Notenbanken schwer haben, Zinserhöhungen durchzuführen ohne eine inverse Zinsstruktur zu riskieren.

- der US Dollar bewegt sich derzeit kaum mehr. Aufgrund der großen Zinsdifferenz zum Euro ist wohl von einer tendenziellen Stärke des US Dollars auszugehen. Eine größere Bewegung scheint sich derzeit allerdings noch nicht anzukündigen.

US Aktienmarkt

Die neuesten Wirtschaftszahlen der US Volkswirtschaft zeigen im Detail folgendes Bild:

Das Wirtschaftswachstum für das 3. Quartal 2018 beträgt final +3,4% p.a. (die Erwartungen lagen bei +3,5%) Für das 4. Quartal liegen die Analystenschätzungen derzeit bei einem Wirtschaftswachstum von 2,7%. Die Inflationsrate auf Jahresbasis für November liegt bei 2,2% (nach ebenfalls 2,5% für Oktober). Das ist der niedrigste Wert seit Februar 2018. Die Arbeitslosenrate für November liegt unverändert bei 3,7%, die Lohnkostensteigerungen lagen im November bei +0,2%. Die Auftragseingänge für langlebige Wirtschaftsgüter waren im November mit +0,8% höher als im August (-4,3%). Die Kapazitätsauslastung der US Produktionsbetriebe betrug im November 78,5% und war somit höher als im Vormonat (78,1%). Das Konsumentenvertrauen ist wieder etwas gestiegen betrug Dezember 98,3 nach 97,5 im November.

Aufgrund dieser Daten lässt sich eine weiterhin grundsätzlich positive Entwicklung des US Wirtschaftswachstums feststellen. Dass das Wirtschaftswachstum sich gegen Jahresende abschwäche würde, wird allgemein erwartet, da der Einmaleffekt der Steuersenkung zum Jahresanfang 2018 ausläuft. Der Konsumbereich funktioniert nach wie vor zufriedenstellend. Die deutliche Abschwächung im Investitionsbereich hat sich im November nicht weiter fortgesetzt und wieder stabilisiert. Die mancherorts in den letzten Wochen herbeigeredete Rezession in den USA lässt sich aus heutiger Sicht nicht argumentieren, da es dafür derzeit keinerlei Anzeichen gibt. Auch die Frühindikatoren für das US Wirtschaftswachstum zeigen nur eine leichte Abschwächung, die derzeit durchaus im Normalbereich liegt und keinerlei Anzeichen einer rezessiven Entwicklung zeigen. Der nächste Prüfstein für den Markt werden die Quartalsergebnisse des 4. Quartals 2018 sein. Auch hier wird sich das Gewinnwachstum gegenüber dem 3. Quartal 2018 abschwächen. Analysten erwarten derzeit ein Gewinnwachstum von rund 17% (nach 28% im 3. Quartal). Ursache hierfür sind hauptsächlich ebenfalls die Effekte der Steuersenkung, die Hauptträger der Explosion der Unternehmensgewinne in den ersten Quartalen des Jahres 2018 war. Während von den Steuersenkungen alle Unternehmen gleichermaßen profitierten, werden in Zukunft wieder die „hausgemachten“ Gewinnsteigerungen der einzelnen Unternehmen (erzielt aus Umsatzwachstum und/oder Produktivitätssteigerungen) ausschlaggebend für eine gute Gewinnentwicklung sein. Das bedeutet, dass der Aktienmarkt 2019 wieder deutlich selektiver werden sollte.

Europäischer Aktienmarkt

Für das 3. Quartal 2018 betrug das Wirtschaftswachstum in der Eurozone auf Quartalsbasis +0,2%, nach +0,4% für das 2. Quartal 2018. Somit zeigt das Wachstum für das 3. Quartal wieder nach unten. Deutschland verzeichnete mit -0,2% sogar das erste negative Wachstum seit 2015. Ebenso Italien mit -0,1%. Hingegen entwickelte sich die französische Wirtschaft (+0,4%) und die spanische (+0,6%) durchaus zufriedenstellend. Die Inflationsrate der Eurozone lag im November bei 1,9% (nach 2,2% im Oktober 2018), die Arbeitslosenrate für Oktober 2018 lag unverändert bei 8,1%. Die Kapazitätsauslastung liegt derzeit bei 83,9% gegenüber 84,1% im 3. Quartal. Das Konsumentenvertrauen lag im Dezember bei -6,2 (nach ebenfalls -3,9 im November). Das Wirtschaftswachstum im Euroraum hat also eindeutig nachgelassen. Gleiches gilt für das Konsumentenvertrauen. Die Wirtschaft der Eurozone bleibt allerdings weiterhin in der Nähe ihrer Kapazitätsgrenze, wenn auch jetzt bereits mit merklich abnehmender Tendenz. Allerdings scheinen sich auf der politischen Front die Nebel langsam zu lichten. Die Vorgaben der Aktienmärkte aus den USA werden jedoch für die europäischen Aktienmärkte weiterhin richtungsweisend bleiben.

Asiatischer Aktienmarkt

Von den großen asiatischen Märkten konnte nur der indische Aktienmarkt mit einer positiven Jahresperformance überzeugen und hat auch die allgemeine Dezember Schwäche gut überstanden. Der Nikkei verlor im Dezember über 10%, der chinesische Markt war ebenfalls schwächer. Aus markttechnischer Sicht lassen sich derzeit keine Ansätze einer Bodenbildung herauslesen.

US Dollar

Der US Dollar scheint gegenüber dem Euro derzeit in einer temporären Agonie zu liegen. Im Dezember hat sich der Markt mit einer Handelspanne von 1,1250 bis 1,15 begnügt. Der Markt sucht sichtlich neue Impulse – und findet keine. Alleine aufgrund der Zinsdifferenz zwischen dem Euro und dem höheren Wirtschaftswachstum in den USA sollte sich also die latente relative Stärke des US Dollars gegenüber dem Euro auch in den nächsten Wochen fortsetzen.

Rohstoffe

Es war wieder einmal das Rohöl, das an den Rohstoffmärkten für Aufregung sorgte. Ein rapider Kursverfall bis deutlich unter die Marke von USD 45 war deutlich mehr, als der Markt erwartet hatte. Gold hingegen überraschte mit einer deutlichen Wertsteigerung bis auf knapp USD 1300. Die Agrarmärkte zeigten hingegen wenig Kursbewegung. In Summe bleiben die Rohstoffmärkte derzeit keine lohnenswerte Alternative zu den Aktienmärkten.

Rückblick auf das 4. Quartal 2018

In Summe war das letzte Quartal des Jahres 2018 eine große Enttäuschung für Aktieninvestoren. Trotz eines weitgehend zufriedenstellenden weltweiten Wirtschaftswachstums und steigender Unternehmensgewinne waren politische Einflussfaktoren die dominierenden Einflussfaktoren auf die Kursbildung an den Aktienmärkten. Besonders die kleinen und mittelgroßen Unternehmen waren davon stark betroffen. In Summe lagen die Kursrückgänge an den Aktienmärkten im 4. Quartal 2018 deutlich im zweistelligen Bereich. In Europa waren es hauptsächlich die Themen Brexit und der Budgetstreit zwischen Italien und der EU, in den USA der schwelende Handelskrieg zwischen China und den USA. All diese Faktoren waren letztendlich die Wurzel für eine starke Verunsicherung an den Aktienmärkten. Das allgemeine Bewertungsniveau hat sich allerdings dadurch merklich reduziert. Dies erlaubt allerdings auch schon wieder eine etwas freundlichere Beurteilung der Kurschancen für 2019. Eine Rezession in den großen Industrieländern ist derzeit aufgrund der vorliegenden Analystenschätzungen für 2019 nicht zu erwarten. Sobald sich Ansätze für die Bereinigung der oben erwähnten politischen Probleme zeigen, sollte sich die Stimmung an den Aktienmärkten auch wieder deutlich verbessern. Wie immer, wenn Kursrückgänge hauptsächlich politische Ursachen haben, ist ein Markttiming besonders schwer. Die fundamentalen Voraussetzungen für freundlichere Börsen im Jahr 2019 sind mit dem derzeit weiterhin absehbaren globalen Wirtschaftswachstum und weiterhin steigenden Unternehmensgewinnen allerdings nach wie vor gegeben.

Alle hier dargestellten Aktienindizes sind Preisindizes.

Dr. Wolfgang Schiketanz

Dieses Dokument dient ausschließlich zu Ihrer unverbindlichen Information und unterliegt daher nicht den gesetzlichen Vorschriften für die Verbreitung von Finanzanalysen. Obwohl wir der Meinung sind, dass die für diese Mitteilung herangezogenen Quellen verlässlich sind, übernehmen wir keine Haftung für die Vollständigkeit, Richtigkeit und Aktualität der hier wieder- gegebenen Informationen. Der Inhalt dieses Dokuments ist nicht rechtsverbindlich und stellt daher keine Handlungsempfehlung und kein Angebot zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten oder einen steuerlichen oder rechtlichen Rat dar. Eine Investitionsentscheidung bezüglich aller Wertpapiere oder sonstiger Finanzinstrumente sollte auf der Grundlage eines Beratungsgespräches und nicht nur auf Grundlage dieses Dokuments erfolgen. Wert und Rendite einer Anlage in Wertpapiere oder sonstiger Finanzinstrumente können steigen, aber auch fallen, weshalb bei Eintritt be- stimmter Umstände Verluste bis hin zum Totalverlust des eingesetzten Kapitals entstehen können. Wertentwicklungen der Vergangenheit lassen keine verlässlichen Rückschlüsse auf die künftige Entwicklung zu. Alle Aussagen geben die aktuelle Einschätzung der SCA wieder, die ohne vorherige Ankündigung geändert werden kann. Dieser Bericht enthält vorausschauende Aussagen, die nicht Tatsachen der Vergangenheit be- schreiben. Jede Aussage in diesem Kommentar, die unsere Absichten, Annahmen, Erwartungen oder Vorhersagen (sowie die zugrunde liegenden Annahmen) wiedergibt, beruht auf Schätzungen und Prognosen, die uns derzeit zur Verfügung stehen. Wir übernehmen keine Verpflichtung, solche Aussagen angesichts neuer Informationen oder künftiger Ereignisse weiter- zuentwickeln. Vorausschauende Aussagen beinhalten naturgemäß Risiken und Unsicherheitsfaktoren. Dieses Dokument und die darin wiedergegebenen Informationen richten sich nicht an natürliche oder juristische Personen, die aufgrund ihres Wohn-, bzw. Geschäftssitzes einer ausländischen Rechtsordnung unterliegen, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Der veröffentlichte, deutschsprachige Prospekt des Fonds Omikron 7 in seiner aktuellen Fassung inklusive sämtlicher Änderungen seit Erstverlaut- barung steht Interessenten bei der Semper Constantia Invest GmbH, Hessgasse 1, 1010 Wien, zur Verfügung und ist auch auf der Internetseite www.sc-invest.at abrufbar. Dieses Dokument unterliegt dem Copyright © des Medieninhabers Schiketanz Capital Advisors GmbH.