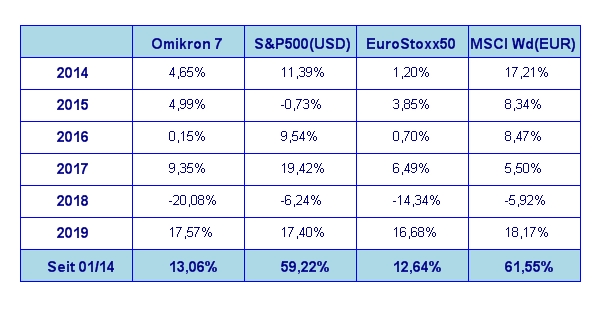

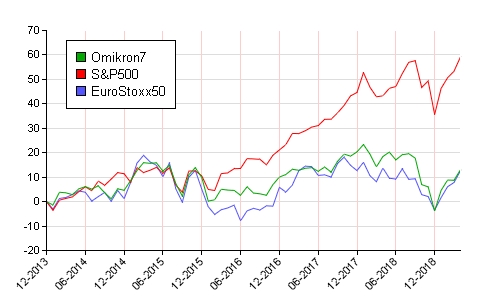

Weiterhin fröhliche Stimmung an den Aktienmärkten gab es im April. Die Performance der großen Weltbörsen sah wie folgt aus: S&P 500 +3,9%, DAX +7,1%, Eurostoxx50 +4,8%, FTSE100 +1,9%, der Nikkei 225 +5,0% und der MSCI World (EUR) +4,5%. Unser globaler Aktienfonds Omikron 7 schloss den April mit +4,0% im Gleichschritt mit den großen Weltbörsen ab.

Gewinnwachstum 2019 – ja oder nein?

Werfen wir zuerst einmal einen Blick auf den Börsenleithammel der Welt. Ohne gute Börsenstimmung jenseits des Atlantiks läuft bei uns in Europa ohnedies derzeit nur sehr wenig. Die Berichtssaison für das 1. Quartal ist an der Wallstreet derzeit in vollem Gang. Rund 50% der US Unternehmen haben ihre Quartalsberichte bereits vorgelegt. Im Durchschnitt wurden die Erwartungen der Analysten von deutlich mehr als 50% der Unternehmen übertroffen. Nachdem die Prognosen hinsichtlich des Gewinnwachstums im 1. Quartal sehr verhalten waren stellt sich die Frage, ob schließlich doch alles gut wird. Um diese Frage zu beantworten, gehen wir einmal ein wenig ins Detail. Zunächst ist einmal festzuhalten, dass die Analysten in den Wochen vor Beginn der Berichtssaison ihre Gewinnschätzungen stark zurückgenommen haben. Auch die Unternehmen haben die Erwartungen des Marktes mit ihren Aussagen zur Gewinnentwicklung bewusst gebremst. Taktisch natürlich äußerst geschickt, denn die Anleger freuen sich derzeit, dass die (stark reduzierten) Erwartungen nun doch übertroffen werden.

In nackte Zahlen ausgedrückt stellt sich ein Vergleich zum ersten Quartal des Vorjahres wie folgt dar: auf den S&P 500 umgelegt wurden im 1. Quartal 2018 $33,02 verdient, im 1. Quartal 2019 (rund 50% der Unternehmen haben ihre Quartalsberichte bereits vorgelegt) halten wir bei $33,05 – also de facto kein Gewinnwachstum. Für das Gesamtjahr 2019 rechnen die Analysten derzeit jedoch mit einer Gewinnsteigerung um 12% gegenüber dem Vorjahr (nach +20% Gewinnsteigerung im Jahr 2018). Hier trügt der Schein jedoch ein wenig: die Vorjahreswerte waren durch Ertragssteuersenkung von 35% auf 21% „künstlich“ erhöht. Dieser Effekt läuft nunmehr aus. So gesehen ist das prognostizierte Gewinnwachstum für 2019 von 12% gar nicht so schlecht.

Hinzu kommt, dass 4 Branchensektoren, die mehr als 50% der Gewinne im S&P 500 liefern (nämlich Technologie, Gesundheitswesen, Energie und Privatkonsum) eine sehr gute Branchenkonjunktur aufweisen.

Die US Konjunkturmotoren im Detail

Ölindustrie: Zunächst einmal zur US Ölindustrie: leise, still und heimlich sind die USA zum größten Erdöl Produzenten der Welt aufgestiegen. Damit haben sie Saudi Arabien und Russland überholt. Die US Lagerbestände sind so hoch wie noch nie. Trotzdem steigt der Ölpreis. Wie geht das? Ganz einfach: Erstens ist das Frühjahr traditionell eine saisonal gute Zeit für Erdöl. Zweitens lässt sich mit Sanktionen gegen ausgewählte, Erdöl produzierende Lände noch ein wenig nachhelfen. Sanktionen gegen Venezuela und Iran, ein Bürgerkrieg in Libyen und ein wenig Druck auf Saudi Arabien und schon passt der Ölpreis. Und in den USA wird derzeit gefördert was der Boden hergibt. Zu den derzeitigen Preisen sind sogar die teuersten US Produktionsstätten wieder rentabel.

Gesundheitssektor: Der Sektor mit dem größten Gewinnwachstum im ersten Quartal ist die US Gesundheitsindustrie. Wenngleich auch der bevorstehende US Präsidentschaftswahlkampf schon seine Schatten voraus wirft (der demokratische Kandidat Bernie Sanders hat hier mit seinem “Medicare for all“ Programm für Verunsicherung gesorgt) ist schon rein demografisch der Wachstumstrend dieser Industrie gut abgesichert. Mit einem Finanzierungserfordernis von geschätzt 32 Billionen US Dollar wird dieser Plan wohl wegen Unfinanzierbarkeit in einer Schublade verschwinden müssen.

Technologie: Die großen Wachstumstreiber hier sind die Themen „Cloudcomputing“ und „Cybersecurity“ (noch immer) und jetzt auch der neue Mobilfunk Standard „5G“. Der neue 5G Standard sollte mittelfristig unsere bekannte mobile Internettechnologie ablösen und allerorts atemberaubende Datentransferraten ermöglichen. Hier ist der große Kampf um die globale Vormachtstellung zwischen China (Huawei) und den USA (Intel, Qualcom, Marvell, Xilinx etc.) schon voll entbrannt. Ich denke wir werden hier noch einige spannende Momente – vor allem auch auf politischer Ebene erleben. Fakt ist jedenfalls, dass in diesem Technologiebereich ein riesiges Wachstumspotential liegt.

US Konsum: hat der US Konsum Anfang des Jahres ein wenig geschwächelt, so zeigt er schon wieder ansteigende Tendenz. Der US Konsument ist und bleibt wohl eine der verlässlichsten Quellen für das Gewinnwachstum von US Unternehmen.

Europa – quo vadis?

Ich muss schon zugeben, dass ich als gelernter Europäer ein wenig wehmütig auf die US Wirtschaftsdynamik schaue. In den Bereichen, wo international die Musik spielt, ist Europa einfach viel zu wenig an vorderster Front dabei. Daran ändert auch die Tatsache nichts, die soeben veröffentlichte Schätzung für das Wirtschaftswachstum im Euroraum deutlich besser als von den Analysten erwartet ausgefallen ist. Um hier etwas konkreter zu werden habe ich heute einen kleinen Test gemacht. Um Wachstumsaktien zu selektieren, haben wir als Vermögensverwalter eine selbsterstellte Software, mit der man nach beliebigen Kriterien im weltweiten Aktienuniversum Unternehmen selektieren kann. Ich habe dies für strikte Wachstumskriterien (nachhaltiges Gewinnwachstum, Umsatzwachstum etc.) für die USA, Asien und Europa getrennt durchgeführt. Nach diesen, für alle Regionen völlig identen, strikten Selektionskriterien erhält man aus rund 30.000 Aktien weltweit für die Region USA 175 Unternehmen, für Asien 166 und für Europa genau einmal 57. So gesehen ist es auch kein Wunder, dass momentan die großen Kapitalströme in Richtung USA fließen. Aus meiner Sicht lässt Europa nach wie vor jedes konzertierte Vorgehen in Sachen Wirtschafts- und Steuerpolitik vermissen. Vielleicht sind wir ja in Europa dank Brüssel zum Regulierungsweltmeister geworden. Aber so werden wir gegen die beiden großen Player USA und China keinen Blumentopf gewinnen. Vielleicht ist dann irgendwann nur noch wohlwollendes Schulterklopfen von den Großen drinnen…

Ein erster Ausblick auf den Börsensommer

Keine Frage, der Markt konzentriert sich derzeit auf die oben genannten Wachstumssektoren. Das heißt er wird selektiver und man darf wieder einmal sehr genau auf die Titelauswahl achten. Rein bewertungstechnisch dürften die Marktbreiten Börsenindizes schon sehr bald an ihre Grenzen stoßen. In ausgewählten Titeln oder Marktsegmenten ist jedoch genügen Luft nach oben. So gesehen wird der beginnende Sommer wohl schwankungsfreudig sein, aber die grundsätzliche Richtung aufgrund der Wirtschaftsentwicklung zeigt weiterhin nach oben.

Executive Summary

- Der Aktienmarkt wird schwankungsfreudiger selektiver werden, weil er aus heutiger Sicht an seine Bewertungsgrenzen gelangt. Größere Chancen bieten jedoch in einer guten selektierten Titelauswahl.

- Die Zinslandschaft hat sich derzeit völlig beruhigt. Zinserhöhungen stehen derzeit nicht an, Zinssenkungen aufgrund der weiterhin zufriedenstellenden Wirtschaftsentwicklung ebenfalls nicht. Inflation ist nach wie vor kein Thema..

- Der US Dollar schwankt nach wie vor gegenüber dem Euro sehr wenig. Wie schon in den letzten Wochen, wird der Euro zum US Dollar langsam immer schwächer. Ein Auslöser für eine Trendumkehr könnte aus dem politischen Lager (Brexit) kommen. Das ist jedoch derzeit jedoch vom timing her völlig unkalkulierbar..

US Aktienmarkt

Die neuesten Wirtschaftszahlen der US Volkswirtschaft zeigen im Detail folgendes Bild:

Das Wirtschaftswachstum für das 1. Quartal 2019 betrug +3,2% p.a. (erwartet waren +2,0%). Das kann durchaus als Überraschung gewertet werden. Besonders der private Konsum hat kräftig zum Wachstum beigetragen – und dies trotz des Government Shutdowns Anfang des Jahres. Die Inflationsrate auf Jahresbasis für März liegt bei 1,9% (nach 1,5% für Februar). Die Arbeitslosenrate für März liegt weiterhin bei 3,8%, die Lohnkostensteigerungen lagen im März bei +0,1% (nach +0,4% im Februar). Die Auftragseingänge für langlebige Wirtschaftsgüter lagen im März bei +2,6% (nach -1,1% im Februar). Die Kapazitätsauslastung der US Produktionsbetriebe betrug im März 78,8% und war somit etwas niedriger als im Vormonat (79,0%). Das Konsumentenvertrauen verharrt auf hohem Niveau und betrug im April 97,2 nach 98,4 im März.

Aufgrund der vorliegenden Zahlen läuft die US Wirtschaft besser als erwartet. Vor allem das Wirtschaftswachstum von mehr als 3% im Vergleich zum 1. Quartal des Vorjahres hat wohl auch die Experten überrascht. Es sieht so aus, also könnte derzeit nichts die US Wirtschaft bremsen. Für das Gesamtjahr 2019 liegen die Schätzungen derzeit bei +2,5% Wirtschaftswachstum. Nach der großen Vorsicht hinsichtlich der Wachstumsprognosen am Anfang des Jahres weisen die Expertenschätzungen jetzt wieder eine leicht steigende Tendenz auf. Jedenfalls bedeutet das insgesamt weiterhin tendenziellen Rückenwind für den Aktienmarkt.

Europäischer Aktienmarkt

Für das 1. Quartal 2019 beträgt die Schätzung für das Wirtschaftswachstum in der Eurozone auf Quartalsbasis bei +0,4%, nach +0,2% für das 4. Quartal 2018. Im Vergleich zum 1. Quartal 2018 bedeutet dies eine jährliche Steigerungsrate um 1,2%. Damit liegt das Wachstum in Europa deutlich höher als von den Experten bislang erwartet. Insgesamt liegen die Schätzungen für das Wirtschaftswachstum 2019 derzeit bei +1,1%. Die Inflationsrate der Eurozone lag im März bei 1,4% (nach 1,5% im Februar 2019), die Arbeitslosenrate im März liegt bei 7,7% nach 7,8% im Vormonat. Die Kapazitätsauslastung lag im 1. Quartal 2019 bei 83,6% gegenüber 83,9% im 4. Quartal 2018. Das Konsumentenvertrauen lag im April bei -7,9 (nach -7,2 im März). Das Wirtschaftswachstum hat also zu Beginn des Jahres 2019 eine unerwartete Kehrtwende vollzogen. Abzuwarten bleibt allerdings, ob sich diese erste Schätzung für das Wirtschaftswachstum auch tatsächlich im Laufe der nächsten Wochen bestätigt. Das Brexit Thema bleibt nach wie vor ein großes Fragezeichen – auch wenn es derzeit etwas aus den Schlagzeilen gerückt ist. Jedenfalls bedeuten die jüngsten volkswirtschaftlichen Entwicklungen zumindest einmal kurzfristig wieder etwas mehr Rückenwind für die europäischen Aktienmärkte. Der nach wie vor schwächelnde Euro hilft hier auch noch etwas mit.

Asiatischer Aktienmarkt

Indien hat im April ein neues All Time High geschafft, der japanische Markt war ebenfalls recht flott unterwegs. Der chinesische Markt beendete den Monat leicht negativ. Hier liegt natürlich das Hauptaugenmerk auf dem Ausgang der Gespräche zur Bereinigung der Handelsstreitigkeiten mit den USA. Eine Annäherung der Standpunkte scheint derzeit hinter den Kulissen im Gange zu sein. Für risikobewusste Anleger mit einer positiven Einschätzung zum US-Chinesischen Handelsstreit bietet der chinesische Markt nach wie vor interessante Investitionsmöglichkeiten.

US Dollar

Der US Dollar legt langsam weiter an Stärke gegenüber dem Euro zu. Die derzeitige Tradingrange liegt zwischen 1,11 und 1,13. Langsam wird die Sache jedoch spannende. Noch dazu verliert die Aufwärtsbewegung des Dollars gegenüber dem Euro immer mehr an Momentum. Obwohl rein charttechnisch noch kein Ansatzpunkt zu erkennen ist, so zählt der „Euro short“ Trade zu den Positionen, die wohl jeder Devisenhändler auf den Büchern hat. Derzeit fehlt aber noch der Zündfunke, der eine Trendwende zugunsten des Euros auslösen könnte. Eine Möglichkeit dazu wäre das leidige Brexit Thema. Wie gesagt – derzeit spricht fundamental noch alles für einen weiterhin schwachen Euro. Falls ein geeigneter Auslöser auftaucht (woher dieser auch immer kommen mag), könnten wir jedoch eine abrupte Trendwende sehen.

Rohstoffe

Rohöl ist nach wie vor das zentrale Thema an den Rohstoffmärkten. Nach 60 Dollar wurde auch noch die Marke von 65 Dollar an den US Futures Märkten geknackt. Gold hat wieder eine Kehrtwende vollzogen und befindet sich nun wieder im Abwärtstrend. Kuper tritt auf der Stelle, kann sich aber zumindest auf einem erhöhten Niveau halten. Die Agrarmärkte haben nach einer kurzen Konsolidierung im März ihren Abwärtstrend im Laufe des April wieder aufgenommen.

Ausblick für den Omikron 7

Nach wie vor gut läuft es in unseren globalen Aktienfonds Omikron 7. Die Jahresperformance liegt derzeit bei 17,5%. Eine konsequente Umsetzung unserer auf strikten fundamentalen Kriterien beruhenden Aktienauswahl hat sich heuer wieder einmal sehr gut bewährt. Dieser Fokus auf Unternehmen mit exzellenter Bilanzqualität wird vermutlich vor allem in den kommenden Monaten wieder von entscheidender Bedeutung sein. Die großen Aktienindizes scheinen ihr Potential für das heurige Jahr langsam aber sicher ausgeschöpft zu haben. Allerdings haben Werte mit hoher Bilanzqualität verbunden mit exzellenten Wachstumsaussichten nach wie vor genügend Potential. Unter diesen Gesichtspunkten sehe ich auch für die kommenden Monate auch noch gute Wertentwicklungsmöglichkeiten für den Fonds.

Alle hier dargestellten Aktienindizes sind Preisindizes.

Dr. Wolfgang Schiketanz

Dieses Dokument dient ausschließlich zu Ihrer unverbindlichen Information und unterliegt daher nicht den gesetzlichen Vorschriften für die Verbreitung von Finanzanalysen. Obwohl wir der Meinung sind, dass die für diese Mitteilung herangezogenen Quellen verlässlich sind, übernehmen wir keine Haftung für die Vollständigkeit, Richtigkeit und Aktualität der hier wieder- gegebenen Informationen. Der Inhalt dieses Dokuments ist nicht rechtsverbindlich und stellt daher keine Handlungsempfehlung und kein Angebot zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten oder einen steuerlichen oder rechtlichen Rat dar. Eine Investitionsentscheidung bezüglich aller Wertpapiere oder sonstiger Finanzinstrumente sollte auf der Grundlage eines Beratungsgespräches und nicht nur auf Grundlage dieses Dokuments erfolgen. Wert und Rendite einer Anlage in Wertpapiere oder sonstiger Finanzinstrumente können steigen, aber auch fallen, weshalb bei Eintritt be- stimmter Umstände Verluste bis hin zum Totalverlust des eingesetzten Kapitals entstehen können. Wertentwicklungen der Vergangenheit lassen keine verlässlichen Rückschlüsse auf die künftige Entwicklung zu. Alle Aussagen geben die aktuelle Einschätzung der SCA wieder, die ohne vorherige Ankündigung geändert werden kann. Dieser Bericht enthält vorausschauende Aussagen, die nicht Tatsachen der Vergangenheit be- schreiben. Jede Aussage in diesem Kommentar, die unsere Absichten, Annahmen, Erwartungen oder Vorhersagen (sowie die zugrunde liegenden Annahmen) wiedergibt, beruht auf Schätzungen und Prognosen, die uns derzeit zur Verfügung stehen. Wir übernehmen keine Verpflichtung, solche Aussagen angesichts neuer Informationen oder künftiger Ereignisse weiter- zuentwickeln. Vorausschauende Aussagen beinhalten naturgemäß Risiken und Unsicherheitsfaktoren. Dieses Dokument und die darin wiedergegebenen Informationen richten sich nicht an natürliche oder juristische Personen, die aufgrund ihres Wohn-, bzw. Geschäftssitzes einer ausländischen Rechtsordnung unterliegen, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Der veröffentlichte, deutschsprachige Prospekt des Fonds Omikron 7 in seiner aktuellen Fassung inklusive sämtlicher Änderungen seit Erstverlaut- barung steht Interessenten bei der Semper Constantia Invest GmbH, Hessgasse 1, 1010 Wien, zur Verfügung und ist auch auf der Internetseite www.sc-invest.at abrufbar. Dieses Dokument unterliegt dem Copyright © des Medieninhabers Schiketanz Capital Advisors GmbH.