Der Start in den Oktober war ziemlich schwach, aber dann kannte der Markt nur mehr eine Richtung – nach oben. Am Ende konnten fast alle großen Aktienmärkte mit einer positiven Monatsperformance glänzen. Im Einzelnen sah die Performance der großen Weltbörsen im Oktober wie folgt aus: S&P 500 +3%, NASDAQ100 +4,3%, DAX +4,3%, Eurostoxx50 +1,5%, FTSE100 -1,4%, der Nikkei 225 +5,1% und der MSCI World (EUR) +0,9%. Unser globaler Aktienfonds Omikron 7 war mit +1,0% auch gut dabei.

Freundliche Stimmung an den Aktienmärkten

Allen Unkenrufen zum Trotz hat der US Markt den Oktober mit einem neuen Allzeit Hoch beendet. Wie das denn plötzlich? Das Nachlassen der Weltkonjunktur ist nun nicht mehr wegzudiskutieren, die Quartalsergebnisse der US Unternehmen liegen (nachdem rund 70% der Unternehmens ihre Quartalszahlen vorgelegt haben) unter den Vergleichswerten des Vorjahres (und zwar bislang um rund 4%). Für das Gesamtjahr 2019 wird derzeit noch mit einem Gewinnwachstum von 1% im Vergleich zum Vorjahr gerechnet. Angesichts dieser Eckdaten ist es wirklich nicht ganz einfach, einen klaren Blick in die Zukunft zu werfen. Aber es gibt einige positive Aspekte in Richtung 2020. Der große Unruhestifter des heurigen Jahres – die Politik – scheint langsam zur Besinnung zu kommen. Die Anzeichen in Sachen USA-China Handelskrieg sind derzeit wieder positiv und auch in Sachen Brexit scheint eine Lösung in Sicht. Der genau Ausgang dieser Politdramen ist zwar noch nicht ganz klar, aber es reicht für die Börsianer, wenn die Unsicherheit, wie denn das alles wohl weitergehen könnte, aus dem Markt weicht. Nichts ist schädlicher für die Börsenstimmung als Unsicherheit. Die Börsianer können mit Fakten umgehen, mit Unsicherheit tut man sich da wesentlich schwerer. Genau jetzt wird in den großen Finanzhäusern die Anlagestrategie für das nächste Jahr geschmiedet. In den Köpfen der Chefstrategen ist das Jahr 2019 schon Geschichte. Na dann will ich auch einmal einen ersten Ausblick in das nächste Jahr wagen.

Ein erster Ausblick auf 2020

Die US Notenbank hat im Oktober den Leitzinssatz nochmals erwartungsgemäß um 0,25% gesenkt. Für das nächste Jahr werden noch weitere Zinssenkungen zu erwarten sein. Zumindest so lange, bis eine Erholung der Weltkonjunktur in Sicht ist. Eine weitgehende Beilegung des Handelskonfliktes zwischen USA und China könnte hier ganz entscheidende Impulse setzen. Das lässt sich zwar nicht mit Sicherheit voraussagen, allerdings ist hier die US Präsidentschaftswahl im Herbst 2020 der Schlüssel. Trump hat nur dann eine Chance als Präsident wiedergewählt zu werden, wenn er die Verhandlungen mit China als Erfolg verkaufen kann und dies die Börse mit steigenden Kursen quittiert. Ein entsprechendes Social Media Spektakel in dieser Angelegenheit kann wohl schon heute als sicher angenommen werden.

Ähnliches gilt für Europa in Sachen Brexit. Egal wie dieses Ding zu Ende gebracht werden wird – wenn Klarheit über die neuen Rahmenbedingungen besteht, dann wird die europäische Wirtschaft wieder mit mehr Optimismus und entsprechenden langfristig ausgelegten Investitionsentscheidungen für eine deutlich positivere Stimmung sorgen. Die Lösung dieser beiden Konflikte, die das Börsenjahr 2019 immer wieder so unangenehm beeinflusst haben, scheint die Börse momentan schon vorwegzunehmen. Im Allgemeinen geht man davon aus, dass die Börse 6-9 Monate in die Zukunft sieht. Nimmt man die steigenden Kurse der letzten zwei Monate als Basis, so könnte das auf eine Lösung der beiden Probleme im Frühjahr 2020 hindeuten. Das erscheint aufgrund der derzeitigen politischen Ausgangslage durchaus realistisch.

Wie wird sich die Zinslandschaft nächstes Jahr gestalten?

Nun, so wie sich die Lage derzeit darstellt, wird es in den USA noch Zinssenkungen geben. In Europa ist der Handlungsspielraum wesentlich geringer, da die Zinskurve für Staatsanleihen bester Bonität de facto über das gesamte Laufzeitspektrum negativ ist. Die langfristigen Auswirkungen dieser Situation sind in Wahrheit noch unklar, da wir noch niemals in einer derartigen Zinslandschaft waren. In den USA ist dies (noch?) nicht der Fall. So lange aber alle ökonomischen Indikatoren auf eine Phase schwächeren Wirtschaftswachstums hindeuten, wird es weitere Zinssenkungen in 2020 geben müssen. Die US Notenbank hat das in ihrem Kommentar zur jüngsten Zinssenkung im Wesentlichen bestätigt. Für die globalen Aktienmärkte bedeutet dies bis auf weiteres, dass es keine wirtschaftlich sinnvolle Alternative zu Aktieninvestments gibt, wenn man einen Realwertzuwachs erzielen will. Die Rendite an des S&P 500 liegt in etwa bei 2%, die des 10 jährigen US Treasury Bonds bei rund 1,7%. Noch dramatischer ist es in Europa. Hier ist die Renditedifferenz noch größer. Zudem bieten Aktien die Chance auf Kurssteigerungen.

Die zu erwartenden weiteren Zinssenkungen durch die US Notenbank und die erreichbar erscheinende Konfliktlösung in Sachen China-USA und Brexit könnte die globale Wirtschaft im Laufe des Jahres 2020 wieder in Fahrt bringen. Unter diesen Voraussetzungen sehe ich die Gefahr einer weltweiten Rezession derzeit als äußerst gering an. Also alles in allem aus heutiger Sicht eine positive Ausgangslage für die Aktienmärkte im Jahr 2020.

Was gibt es Neues an den Devisenmärkten?

Interessantes tut sich im Hinblick auf den US Dollar gegenüber dem Euro. Ich hatte im Laufe der letzten Monate schon öfter darauf hingewiesen, dass der beliebteste Trade im Währungshandel ist, auf einen starken US Dollar gegenüber dem Euro zu setzen. Interessanter Weise ist dieser Trade in den letzten Wochen vom internationalen Devisenhandel deutlich reduziert worden – und zwar weltweit um 25%. Das ist relativ viel. Gleichzeitig damit ist der Euro gegenüber dem US Dollar nun wieder stärker geworden, was wohl zumindest teilweise auf diese weltweite Reduktion dieses Trades zurückzuführen ist. Interessanter weise werden seit geraumer Zeit von US Brokerhäusern wieder vermehrt europäische Aktien empfohlen. Ohne daraus schon voreilige Schlüsse ziehen zu wollen, so sollte man in den nächsten Wochen genau auf die Entwicklung des Euros zum US Dollar achten. Ich halte es auch durchaus für möglich, dass sich die US Notenbank vermehrt um den Wechselkurs des US Dollars kümmert. Wie die letzten Quartalsergebnisse deutlich gemacht haben, sind vor allem US Exporteure von den Effekten des starken US Dollars betroffen. Die Ergebnisse von Unternehmen mit einem starken Inlandsbezug weisen hingegen deutlich bessere Quartalsergebnisse aus.

Wird es einen freundlichen Jahresausklang für die Aktienmärkte geben?

So wie sich die Sachlage derzeit darstellt, sehe ich keinen Grund an einem freundlichen Börsenausklang für 2019 zu zweifeln. Ich glaube zwar nicht, dass wir heuer angesichts der hohen Handelsspanne, die wir im Jahr 2019 bereits zurückgelegt habe, noch viel Potential nach oben haben, allerdings macht es mangels sinnvoller Alternativen auch keinen Sinn, eine allzu abwartende Haltung einzunehmen.

Executive Summary

- Die Stimmung an den Aktienmärkten hat sich weiter gebessert. Trotz spürbarer Abschwächung der Weltkonjunktur hat die Aussicht auf weitere Zinssenkungen die Börsen beflügelt. Daran sollte sich auch bis zum Jahresende nichts mehr ändern, sollte es nicht zu unerwarteten politischen Trendwenden kommen.

- Weitere Zinssenkungen sind in den USA in den nächsten Monaten zu erwarten. Zumindest so lange, als keine Erholung des globalen Wirtschaftswachstums absehbar ist.

- Der US Dollar deutet derzeit wieder einmal eine Trendwende an. Der weltweite Devisenhandel hat in den letzten Wochen die spekulativen Wetten auf einen starken US Dollar um 25% reduziert. Der Euro hat sich gegenüber dem US Dollar daraufhin etwas erholt. Hier bleibt die weitere Entwicklung in den nächsten Wochen allerdings noch abzuwarten.

US Aktienmarkt

Die neuesten Wirtschaftszahlen der US Volkswirtschaft zeigen im Detail folgendes Bild:

Das Wirtschaftswachstum für das 3. Quartal 2019 wird derzeit mit +1,9% p.a. geschätzt. Das ist besser als die bisherigen Analystenschätzungen, die bei +1,6% gelegen sind. Die Inflationsrate auf Jahresbasis für September liegt bei 1,7% (nach 1,7% für August). Das ist noch immer deutlich unter dem Inflationsziel der US Notenbank von 2%. Die Arbeitslosenrate für Oktober lag bei 3,6% (nach 3,5% im September), die Lohnkostensteigerungen lagen im Oktober bei +0,2% (nach +0% im September). Die Auftragseingänge für langlebige Wirtschaftsgüter lagen im September -1,1% (nach +0,3% im August). Die Kapazitätsauslastung der US Produktionsbetriebe betrug im September 77,5% (nach 77,9% im August) und war somit wieder etwas niedriger als im Vormonat. Das Konsumentenvertrauen ist wieder deutlich gestiegen und betrug im Oktober 95,5 nach 91,2 im September.

Aufgrund der vorliegenden volkswirtschaftlichen Zahlen läuft die US Wirtschaft weiterhin zufriedenstellend, wenn auch mit deutlichen Bremsspuren. Allerdings hat im letzten Monat der Streik bei General Motors und die Probleme beim Flugzeughersteller Boeing mit ihrem Modell 737 Max einen nicht ganz unerheblichen Anteil an der rückläufigen Wirtschaftsentwicklung. Auffallend ist, dass die Konsumenten weiterhin bei guter Laune zu sein scheinen. Inflation ist weiterhin keine in Sicht was sich positiv auf die Chancen für weitere künftige Zinssenkungen auswirken sollte. Der Aktienmarkt liefert weiterhin eine deutlich bessere Dividendenrendite als der Rentenmarkt. Auch das sollte sich positiv auf den Aktienmarkt auswirken.

Europäischer Aktienmarkt

Für das 3. Quartal 2019 beträgt das Wirtschaftswachstum in der Eurozone auf Quartalsbasis +0,2%, nach ebenfalls +0,2% für das 2. Quartal 2019. Auf Jahresbasis gerechnet entspricht das einem Wirtschaftswachstum von 1,1% p.a. (nach +1,2% im letzten Quartal) Die Inflationsrate der Eurozone lag im Oktober bei 0,7% (nach 0,8% im September), die Arbeitslosenrate im September unverändert bei 7,5%. Die Kapazitätsauslastung liegt im laufenden Quartal bei 81,2% gegenüber 81,9% im dritten Quartal. Das Konsumentenvertrauen lag im Oktober bei -7,6 (nach -6,5 im September). Die Wirtschaftszahlen für Europa haben sich im Vergleich zum letzten Monat tendenziell weiter abgeschwächt. Derzeit zeichnet sich allerdings ein Ende des Brexit Dramas ab. Wenngleich der genaue Ausgang noch immer nicht abschätzbar ist, so sollte es bald zu einer – wie immer auch gearteten – Lösung kommen. Das würde sehr viel Verunsicherung aus dem Markt nehmen und sollte jedenfalls für tendenziell bessere Stimmung an den Märkten sorgen.

Asiatischer Aktienmarkt

Wieder einen kräftigen Sprung nach oben hat der japanische (+5,1%) und der indische Aktienmarkt im Oktober gemacht (+3,8%). Der indische Markt konnte sogar auf einem neuen Allzeit Hoch schließen. Etwas erholt zeigt sich der chinesische Markt (inkl. Hongkong). Markttechnisch macht der japanische Aktienmarkt nach wie vor den besten Eindruck. Die sichtlichen positiven Entwicklungen im US-chinesischen Handelsstreit haben hier sichtlich die Phantasie der asiatischen Börsianer beflügelt. Die Aussichten an den asiatischen Märkten scheinen sich weiterhin zunehmend zu bessern.

US Dollar

Der US Dollar ist zum ersten Mal seit Juni wieder deutlich schwächer gegenüber dem Euro geworden. Der kurzfristige Abwärtstrend des Euros ist derzeit einmal gebrochen. Der entscheidende Punkt ist allerdings die Marke von 1,14. Solange der Markt diese Marke nicht durchbricht, kann noch nicht von einer mittelfristigen Trendwende ausgegangen werden. Derzeit kommt es einzig und alleine darauf an. Kurzfristige Trendwenden hat es in den letzten Monaten einige gegeben, die nie von langer Dauer waren. Derzeit kann man die Situation nur weiterhin beobachten. Eine ökonomische Erklärung, warum der Euro gegenüber dem US Dollar stärker werden sollte, habe ich keine anzubieten. Vorläufig kann man es noch nichts anders betrachten, als eine rein technische Reaktion auf den seit Beginn 2018 anhaltende Euro Schwäche.

Rohstoffe

An den Rohstoffmärkten sind die Edelmetalle momentan die einzigen Märkte mit Potential. Speziell Gold sieht so aus, als würde es nochmals in Richtung Jahreshöchststand marschieren. Die übrigen Rohstoffe könnten generell von der augenblicklichen relativen US Dollar Schwäche profitieren. Je nachdem, wie lange diese Phase anhalten wird. Abgesehen von diesem Aspekt, gibt es bei den Rohstoffen keine nennenswerten Marktbewegungen.

Ausblick für den Omikron 7

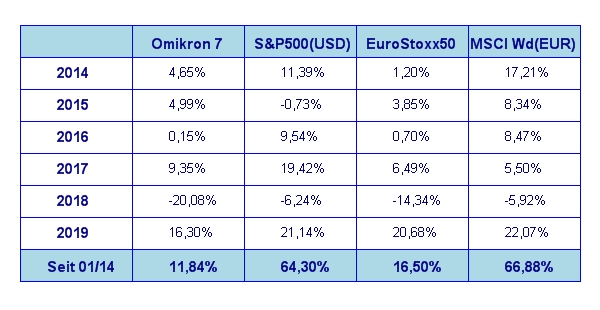

Mit einer Jahresperformance von bislang mehr als 16% liegt unser globaler Aktienfonds heuer recht gut im Rennen. Obwohl die Marktsegmente Value Aktien sowie in Small- und Midcap auch heuer wieder deutlich hinter den breiten Marktindizes zurückgeblieben sind. Dieses globale Phänomen zieht sich jetzt schon geraume Zeit hin. Ich erwarte mir in den nächsten Monaten, dass gerade diese Marktsegmente wieder zu ihrer gewohnten Stärke zurückfinden werden, zumal speziell bei Value Aktien die relativ hohen Dividendenrenditen im Vergleich zu Anleihen für eine Outperformance sorgen sollten. Im Vergleich zu Value Aktien erscheinen Wachstumswerte deutlich höher bewertet. Die Wachstumstitel sind im Fonds natürlich auch sehr gut gelaufen, allerdings sollte gerade in Zeiten eines sich abschwächenden Wirtschaftswachstums das Pendel wieder mehr in Richtung Value ausschlagen. Die schwächere Performance der kleiner kapitalisierten Werte zeigt sich unter anderem auch daran, dass der Small Cap Index Russell2000 derzeit rund 10% unter seinem All Time High liegt, während der marktbreite S&P 500 gerade ein neues Allzeit Hoch erreicht hat. Historisch betrachtet liegt die Performance des Russell2000 jedoch über der des S&P 500. Auch hier erwarte ich mir in den nächsten Monaten wieder eine Rückkehr zur Normalität. In Summe bin ich für die verbleibenden zwei Monate des Börsenjahres weiterhin positiv gestimmt.

Dr. Wolfgang Schiketanz

Dieses Dokument wurde von Schiketanz Capital Advisors GmbH erstellt, um interessierten Personen unverbindliche, wirtschaftliche Informationen über die analysierten Marktsektoren und ggf. Unternehmensaktien bereit zu stellen. Es basiert auf dem Wissensstand der mit der Erstellung betrauten Personen der Schiketanz Capital Advisors GmbH zum Redaktionsschluss und kann jederzeit ohne Bekanntgabe geändert werden.

Die in diesem Dokument enthaltenen Darstellungen, Einschätzungen und Schlussfolgerungen sind genereller Natur und enthalten gegebenenfalls vorausschauende Aussagen, die nicht Tatsachen der Vergangenheit beschreiben. Jeder Inhalt dieses Dokuments, der Absichten, Annahmen, Erwartungen oder Vorhersagen (sowie die zugrunde liegenden Annahmen) wiedergibt, beruht auf Schätzungen und Prognosen, die Schiketanz Capital Advisors GmbH zum Zeitpunkt der Erstellung zur Verfügung standen.

Schiketanz Capital Advisors GmbH behält sich das Recht vor, die hierin geäußerten Meinungen und Stellungnahmen jederzeit und ohne Vorankündigung zu ändern. Schiketanz Capital Advisors GmbH behält sich des Weiteren das Recht vor, Aktualisierungen dieser Informationen nicht vorzunehmen oder völlig einzustellen.

Das Dokument dient ausschließlich der unverbindlichen Information und stellt weder eine Anlageberatung noch eine Anlageempfehlung, ein Angebot bzw. eine Empfehlung oder Einladung zur Angebotsstellung zum Kauf bzw. Verkauf der darin ggf. genannten Wertpapiere oder Finanzinstrumente oder irgendeines mit dem Unternehmen zusammenhängenden Wertpapiers oder Anlageproduktes bzw. dessen Einbeziehung in eine Anlage-Strategie dar.

Dieses Dokument gewährt weder einen vollständigen Überblick über Wertpapiergeschäfte oder Wertpapier-Dienstleistungen und deren potentielle Risiken und Folgen, noch berücksichtigt es die individuellen Bedürfnisse des Anlegers/der Anlegerin hinsichtlich Ertrages, steuerlicher Situation, Risikobereitschaft bzw. Geeignetheit eines Wertpapiers bzw. Finanzinstrumentes oder einer Wertpapier-Dienstleistung (wie z.B. Portfolioverwaltung). Dieses Dokument ersetzt daher weder eine anleger- und objektgerechte Beratung noch eine umfassende Risikoaufklärung.

Die dargestellten und beschriebenen Wertentwicklungen lassen keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Wertpapiers bzw. Finanzinstruments oder eines Wertpapier-Portfolios zu. Hinweise auf die frühere Wertentwicklung garantieren nicht notwendigerweise positive Entwicklungen in der Zukunft. Geschäfte mit Wertpapieren bzw. Finanzinstrumenten sowie das Inanspruchnehmen von Wertpapier-Dienstleistungen können riskant bzw. spekulativ sein. Wert und Rendite einer Anlage in Wertpapiere, sonstiger Finanzinstrumente und Wertpapier-Portfolios können steigen, aber auch fallen, weshalb bei Eintritt bestimmter Umstände Verluste bis hin zum Totalverlust des eingesetzten Kapitals entstehen können.

Nicht jedes Geschäft ist für jede Anlegerin/jeden Anleger geeignet. Daher sollten Anleger vor Abschluss eines Wertpapiergeschäfts oder der Inanspruchnahme einer Wertpapier-Dienstleistung ihre eigenen Berater (insbesondere Rechts- und Steuerberater) konsultieren, um sicherzustellen, dass – unabhängig von den hierin enthaltenen Informationen – das geplante Wertpapier bzw. Finanzinstrument oder die Wertpapier-Dienstleistung ihren Bedürfnissen und Wünschen genügt, dass sie die Risiken vollständig verstanden haben und nach reiflicher Überlegung zur Überzeugung gelangt sind, dass sie das beabsichtigte Geschäft abschließen können und möchten sowie in der Lage sind, die wirtschaftlichen Folgen (Risiken) zu tragen. Anleger werden ausdrücklich darauf hingewiesen, die jeweiligen auf gesetzlich vorgeschriebenen Kunden- bzw. Produktinformationen zu beachten.

Dieses Dokument stellt keine Finanzanalyse im Sinne der gesetzlichen Bestimmungen des Artikel 36 der Delegierten Verordnung (EU) 2017/565 dar und unterliegt daher nicht den gesetzlichen Bestimmungen für die Erstellung und Verbreitung von Finanzanalysen

Obwohl Schiketanz Capital Advisors GmbH die herangezogenen Quellen als verlässlich einstuft, übernimmt Schiketanz Capital Advisors GmbH (einschließlich ihrer Vertreter und Mitarbeiter) weder ausdrücklich noch stillschweigend eine Garantie oder Haftung für die Aktualität, Vollständigkeit und inhaltliche Richtigkeit des Inhalts dieses Dokuments. Weder Schiketanz Capital Advisors GmbH, noch ein Geschäftsführer, leitender Angestellter oder sonstige Angestellte und Mitarbeiter von Schiketanz Capital Advisors GmbH haften für etwaige Kosten, Verluste oder Schäden gleich welcher Art (einschließlich Folge- oder indirekter Schäden oder entgangenem Gewinn), die im Vertrauen auf den Inhalt dieses Dokuments entstehen.

Dieses Dokument wurde auf der Grundlage der österreichischen Gesetzgebung sowie und für das Gebiet der Republik Österreich erstellt. Die Weitergabe dieses Dokuments sowie der Vertrieb der hierin genannten Finanzinstrumente und/oder Wertpapier-Dienstleistungen sind in einigen Ländern beschränkt bzw. verboten. Dies gilt insbesondere für Kanada, die Schweiz und die Vereinigten Staaten von Amerika. Die Weitergabe dieses Dokuments sowie ggf. das Anbieten und der Verkauf von Finanzinstrumenten innerhalb der USA oder an U.S. Persons (im Sinne der Definition in Regulation S des U.S. Securities Act of 1933 in der jeweils geltenden Fassung) sind verboten, sofern das Recht der USA oder deren einzelner Bundesstaaten nicht eine Ausnahme festlegt. Personen, die in Besitz dieses Dokuments gelangen, sind verpflichtet, sich über diese Beschränkungen zu informieren und diese einzuhalten.

Durch die Entgegennahme dieses Dokuments versichert der Empfänger, die vorgenannten und sonstigen anwendbaren Regelungen zu berücksichtigen und einzuhalten. Weitere Informationen können von Sie von Schiketanz Capital Advisors GmbH auf Anfrage erhalten.

Dieses Dokument und die darin enthaltenen Angaben, Einschätzungen, Meinungen und Schlussfolgerungen sind urheberrechtlich geschützt. Druckfehler vorbehalten.

Sollte sich eine Bestimmung dieses Disclaimers als rechtswidrig, unwirksam oder nicht durchsetzbar herausstellen, ist die betreffende Bestimmung, soweit sie von den übrigen Bestimmungen trennbar ist, so zu behandeln, als wäre sie nicht Bestandteil dieses Disclaimers; in keinem Fall berührt die rechtswidrige, unwirksame oder nicht durchsetzbare Bestimmung die Rechtmäßigkeit, Wirksamkeit oder Durchsetzbarkeit der übrigen Bestimmungen.

Der veröffentlichte, deutschsprachige Prospekt des Fonds Omikron 7 in seiner aktuellen Fassung inklusive sämtlicher Änderungen seit Erstverlautbarung steht Interessenten bei der iechtensteinische Landesbank (Österreich) AG,1010 Wien, Heßgasse 1 zur Verfügung und ist auch auf der Internetseite www.schiketanz.at abrufbar. Dieses Dokument unterliegt dem Copyright © des Medieninhabers Schiketanz Capital Advisors GmbH.