Der Jänner sorgte für ein abwechslungsreiches Marktgeschehen. Dem durchaus gemütlichen Start in das neue Börsenjahrfolge ein eher turbulenter Monatsausklang. Im Detail sah die Performance der großen Weltbörsen im Jänner wie folgt aus: S&P 500 +3,4%, NASDAQ100 -1,1%, DAX -2,1%, Eurostoxx50 -2,0%, FTSE100 -0,8%, der Nikkei 225 +0,8% und der MSCI World (EUR) -0,4%. Unser globaler Aktienfonds Brand Global Select konnte sich im Jänner mit +5,1% erfreulich vom allgemeinen Börsengeschehen abheben.

Die Nachwirkungen des Börsenjahres 2020

Das abgelaufene Börsenjahr war sehr abwechslungsreich (um es einmal freundlich auszudrücken). Wie schon im Laufe des Vorjahres öfter angesprochen, ergeben sich einige Langzeitkonsequenzen sowohl aus der COVID-19 Pandemie als auch aus den strukturellen und politischen Veränderungen der Weltwirtschaft. Daher wollen wir in der Folge noch einmal auf die langfristigen Veränderungen eingehen, die gerade jetzt mit den laufend veröffentlichten Jahresergebnissen der Unternehmen für 2020 augenscheinlich werden.

Wie bei allen großen Veränderungen hat man grundsätzlich zwei Möglichkeiten: sich auf die neue Situation einzustellen oder den Standpunkt einzunehmen, dass früher alles besser war. Um es mit Sokrates zu sagen „Das Geheimnis der Veränderung liegt darin, dass man nicht all seine Energie darauf verwenden sollte für das Alte zu kämpfen, sondern das Neue aufzubauen.“ Das beste Beispiel, wie es nicht gemacht werden sollte, lieferte der ehemalige US Präsident Trump gleich in zweifacher Hinsicht: erstens mit seinem unrühmlichen Abgang als amtierender US Präsident und zweitens durch den Handelskrieg mit China. Es ist unbestreitbar, dass China zur Wirtschaftsmacht Nummer eins der Welt aufgestiegen ist. Das lässt sich exemplarisch an zwei Tatsachen zeigen:

Während die Wachstumsaussichten der westlichen Volkswirtschaften ziemlich schwach aussehen (Analysten reduzieren ihre Wachstumsschätzungen für das 4. Quartal 2020 und das ersten Quartal 2021 laufend), ist die chinesische Wirtschaft im Jahr 2020 um 2,3% gewachsen (für die USA wird ein Wirtschaftswachstum für 2020 von -3,5% erwartet und für Europa gar eines mit -7,4%). Weiters war Trump’s Handelskrieg mit China darauf ausgelegt, das Handelsbilanzdefizit mit China zu reduzieren. Tatsache ist jedoch, dass das US Handelsbilanzdefizit mit China niemals größer war als im letzten Jahr.

Das Faktum, dass immer mehr Hersteller ihre Produktion nach China auslagern, lässt sich ebenfalls nicht leugnen oder gar umkehren. Daran konnten auch die von den USA gegenüber China verhängten Importzölle nichts ändern. Die Mehrzahl der Artikel, die wir alle über Online Händler bestellen sind heute Made in China. Bekanntestes Beispiel dafür ist Apple, die vor allem ihre Mobiltelefone fast ausschließlich in China fertigen lassen. Hinzu kommt, dass China nicht nur als Volkswirtschaft einfach wachsen will, sie wollen auch bestimmte Industriezweige dominieren. Das Bestreben in einigen Schlüsselindustrien eine dominierende Rolle spielen zu wollen ist übrigens eine Vorgabe der kommunistischen Partei Chinas. Dieses Ziel soll übrigens bis 2025 erreicht werden

Ist China das neue Saudi Arabien?

Ein Beispiel für die angestrebte Marktdominanz sind Solarpanale. 70% aller weltweit verbauten Solarpanelen kommen aus China. Die in allen westlichen Länder propagierte Energiewende hin zu „grüner“ Energie spielt hier China somit voll in Hände. Dass Kalifornien für neu errichtete Häuser zwingend die Verwendung von Solarenergie vorschreibt, ist nur ein weiteres Indiz dafür, wohin die Reise geht. Noch dazu gibt es bereits Pläne der neuen US Administration, dieses kalifornische Modell auf die gesamte USA auszuweiten. Weiters braucht man Batterien zum Zwischenspeichern der Solarenergie. Die effizienteren Kobalt-Lithium Batterien werden für die Produktion von Elektroautos gebraucht. Daher werden die weniger effizienten reinen Lithium Batterien im Hausbau verwendet. Und wer kontrolliert 50% des Weltmarktes für diese Batterien? Natürlich China. Das neue Saudi Arabien der grünen Energie heißt also China.

Was bedeutet dies nun alles für die Aktienmärkte?

Im Klartext bedeutet das, dass die Entwicklung der chinesischen Volkswirtschaft bei der Selektion von europäischen oder US-Investments deutlich an Bedeutung zugelegt hat. Die Globalisierung, gegen die sich Trump in seiner gesamten Amtsperiode lang zur Wehr gesetzt hat, wird jetzt unter der Joe Biden Administration wieder zu einem fixen Bestandteil der weltweiten Wirtschaftsentwicklung werden. Die neue US Administration wird sicherlich alles daransetzen, um eine deutliche Kurskorrektur der US Außenhandelspolitik herbeizuführen. Die Frage ist nur, welche Volkswirtschaften, Wirtschaftssektoren oder Unternehmen sich auf diese neue Situation am besten einstellen können oder sich idealerweise in weiser Voraussicht sich schon längstens darauf eingestellt haben. Ich denke, dass für die Gestaltung eines ausgewogenen Aktienportfolios eine gewisse China Tangente in Zukunft unerlässlich sein wird. Sowohl die neuesten makroökonomischen Daten als auch die Kursentwicklung des chinesischen Aktienmarktes seit Jahresbeginn sprechen hier eine deutliche Sprache.

Die Aktienmärkte werden zunehmend fokussierter….

Die letzten Monate an den Börsen waren von einer sehr breit angelegten Aufwärtsbewegung gekennzeichnet. Das bildete auch seine sehr gesunde Basis für den seit Frühjahr 2020 anhaltenden Börsenaufschwung. Dieser Aufschwung, der wohl in erster Linie als eine Normalisierung nach dem Covid-19 Schock vom März 2020 gesehen werden kann bekommt jetzt aber zunehmend eine schärfere Ausrichtung im Hinblick auf das zukünftige Gewinnwachstum der Unternehmen. Der Weg zurück zur „Normalität“ alleine wird hier nicht ausreichen. Die Quellen, aus denen ein Unternehmen künftiges Wachstum erreichen will, wird hier in vielen Fällen von genau jener Chinatangente zu finden sein. Diese kann sich sowohl absatzseitig als auch produktionsseitig darstellen. Besonders wichtig wird diese Betrachtungsweise für Multinationale Unternehmen weiter an Bedeutung gewinnen. Hier kommt auch noch eine weitere Komponente hinzu – nämlich die der Bewertung des US Dollars. Traditionell neigt der US Dollar unter demokratischer Administration eher zur Schwäche. Dies ist eine Entwicklung, die bereits ab Mitte des Jahres 2020 eingesetzt hat. Für international tätige US Unternehmen bedeutet dies einen nicht außer Acht zu lassenden Wettbewerbsvorteil am Weltmarkt gegenüber gleichartigen europäischen Unternehmen. Derzeit gehen Analysten von einem Anhalten der Dollarschwäche gegenüber dem Euro aus. Unter diesen Gesichtspunkten sollten international tätige US Unternehmen hinsichtlich ihrer Gewinnerwartungen für 2021 einen Vorteil gegenüber der europäischen Konkurrenz haben.

Abschließend lässt sich also festhalten, dass mit der richtigen Aktienauswahl einem erfolgreichen Börsenjahr 2021 nichts im Wege stehen sollte. Die wirklich unbekannte Größe bleibt wohl der weitere Verlauf der COVID-19 Pandemie. Ich gehe davon aus, dass diese zwar ein temporäres Phänomen bleiben wird, sich dadurch allerdings nachhaltig unsere Lebensumstände verändern werden. Gleichzeitig wird es auch langfristig zu einer bedeutenden Verschiebung des volkswirtschaftlichen Kräfteverhältnisses in Richtung China kommen.

Und was bedeutet das jetzt für die weltweiten Aktienmärkte?

Nun, der größte Effekt aus all diesen Innovationen sind Produktivitätssteigerungen für die Unternehmen. Und dies bedeutet schlicht und einfach steigende Unternehmensgewinne. Das wieder freut die Aktieninvestoren.

Wir haben nun eine Ausgangslage für die nächsten 10 Jahre, wo ausreichend Liquidität vorhanden ist und gleichzeitig eine große Investitionswelle auf uns zukommt, die letztendlich zu einer gesteigerten Leistungsfähigkeit der Wirtschaft und zu steigenden Unternehmensgewinnen führen wird. So ist es auch nicht verwunderlich, dass die US Technologiebörse NASDAQ im Jahr 2020 die herkömmlichen Börsen bei weitem geschlagen hat.

Der Start in das Aktienjahr 2021 sollte also gut gelingen

Wenn auch die Grundstimmung aufgrund der COVID-19 Situation im Alltagsleben nicht besonders optimistisch erscheint, die Börsen sehen ja bekanntlich in die Zukunft und bewerten das, was künftig sein wird. Die oben geschilderte voraussichtliche Wirtschaftsentwicklung sorgt unter den Marktteilnehmern für genügend Optimismus und für ein gutes Börsenjahr 2021. Die eben angelaufenen Impfungen sollten für eine zunehmende Kontrolle der Corona Pandemie sorgen, sodass dieses Thema in absehbarer Zeit in den Hintergrund treten wird. Hingegen wird die Technologie noch weiter an Bedeutung gewinnen und neue Investitionschancen bieten. Eine alte Börsenweisheit lautet: so wie der Jänner läuft, so läuft das ganze Jahr. Auch wenn 2021 ein Jahr der nachhaltigen Veränderungen werden wird, sollten sich die Unternehmensgewinne im Jahr 2021 positiv entwickeln. Die Gewinnschätzungen der Analysten deuten zumindest eindeutig in diese Richtung. So gesehen haben die Marktteilnehmer allen Grund, positiv gestimmt in das neue Börsenjahr zu starten.

Executive Summary

- Das Börsenjahr 2021 wird in einem zunehmenden Maß von der wirtschaftlichen Entwicklung Chinas abhängig. Als einzige unter den großen Volkswirtschaften große Volkswirtschaften konnte ein positives Wirtschaftswachstum erzielt werden. Damit hat China die USA 2020 deutlich überholt.

- Die Zinslandschaft ist weiterhin unverändert. Das Szenario eines ultra niedrigen Zinsniveaus auf unbestimmte Zeit bleibt weiterhin aufrecht.

- Der US Dollar neigt weiterhin zu leichter Schwäche. Das riesige US Budget Defizit tut sein Übriges. Mit einer tendenziellen Schwäche des US Dollars gegenüber dem Euro ist in nächster Zeit weiterhin zu rechnen.

US Aktienmarkt

Die neuesten Wirtschaftszahlen der US Volkswirtschaft zeigen im Detail folgendes Bild:

Für das 4. Quartal wird ein Wachstum von +4% vorausgesagt. Die Inflationsrate lag im Dezember bei 1,4% (nach 1,2% im November). Die Arbeitslosenrate für Dezember lag bei 6,7% (nach ebenfalls 6,7% im November), die Lohnkostensteigerungen lagen im Dezember bei +0,8% (nach +0,3 % im November). Die Auftragseingänge für langlebige Wirtschaftsgüter lagen im Dezember bei +0,2% (nach +1,2% im November). Die Kapazitätsauslastung der US Produktionsbetriebe betrug im Dezember 74,5% (nach 73,4% im November). Das Konsumentenvertrauen ist wieder gesunken und lag im Jänner bei 79 nach 80,7 im Dezember. In Summe hat sich die Wirtschaftserholung merklich abgeschwächt. Vor allem der Konsum hat merklich nachgelassen.

Europäischer Aktienmarkt

Für das 3. Quartal 2020 beträgt das Wirtschaftswachstum in der Eurozone auf Quartalsbasis +12,5% nach -11,7% im 2. Quartal. Die Inflationsrate der Eurozone lag im Dezember bei -0,3% (nach ebenfalls -0,3% im November), die Arbeitslosenrate lag im November bei 8,3% (nach 8,4% im Oktober). Die Kapazitätsauslastung liegt für das 1. Quartal 2021 bei 77,6% (nach 76,3% im 4. Quartal 2020). Das Konsumentenvertrauen lag im Jänner bei -15,5 (nach -13,8 im Dezember). Das Konsumentenvertrauen ist somit wieder leicht gefallen. Die wirtschaftliche Erholung geht in Europa nach wie vor langsamer als erwartet voran.

Asiatischer Aktienmarkt

Die asiatischen Aktienmärkte präsentierten sich im Jänner wieder relativ stark, wobei sie auch von der Marktkorrektur Ende Jänner nicht verschont geblieben sind. Charttechnisch hinterlassen vor allem der chinesischen und der japanische Aktienmarkt den besten Eindruck. Indien ist dagegen etwas abgefallen. Grundsätzlich befinden sich jedoch alle drei großen asiatischen Aktienmärkte in einem eindeutigen langfristigen Aufwärtstrend.

US Dollar

Derzeit weist alles auf eine weitere Dollarschwäche hin, allerdings ist nach dem massiven Anstieg des Euros gegenüber dem US Dollar, der seit Mitte 2020 angehalten hat, der Druck etwas draußen. Die Marke von 1,20 bildet derzeit die Grenze, an der der kurzfristige Abwärtstrend des US Dollar brechen würde. Sollte der US Dollar diese Marke nach unten durchbrechen, so könnte ein Abfall bis auf 1,18 im Laufe des Februars durchaus möglich sein. Der mittelfristige Abwärtstrend des US Dollars gegenüber dem Euro wäre davon aber nach wie vor unberührt.

Rohstoffe

Im Allgemeinen betrachtet hat der nach wie vor zur Schwäche neigende US Dollar die Preise an den Rohstoffmärkten gut stabilisiert. Die Edelmetalle befinden sich zwar derzeit in einer Konsolidierungsphase und zeigen keinerlei Anzeichen einer baldigen Fortsetzung des Aufwärtstrends, Kupfer hingegen hält sich in der Nähe der Höchstkurse von 2020 recht gut. Eindeutig in einem Aufwärtstrend befindet sich derzeit Rohöl. Auch hier hält sich der Markt sehr gut in der Nähe der Höchstkurse von 2020. Sehr gut entwickeln sich auch die Agrarmärkte.

Ausblick für den Brand Global Select

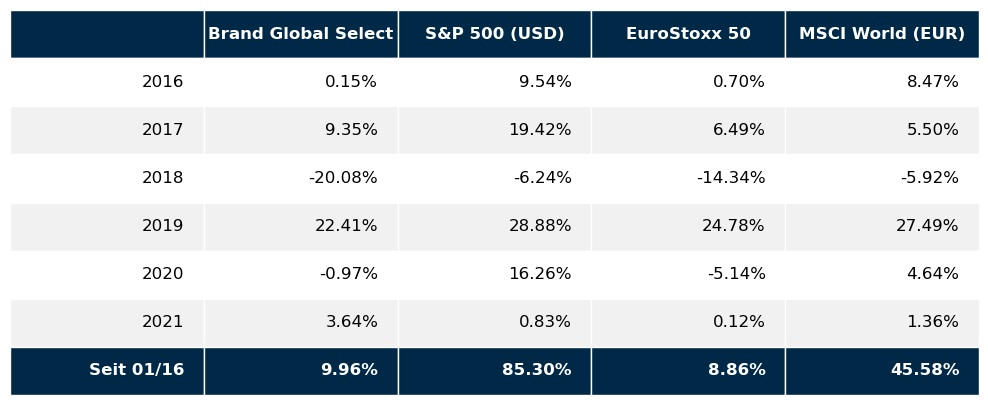

Die Performance an den globalen Aktienmärkten war im Jänner 2021 nach anfänglich gutem Start ein wenig holprig zu Ende gegangen. Das konnte allerdings der guten Performance unseres globalen Aktienfonds nicht gar so viel anhaben. Im Vergleich zu den meisten großen Aktienmärkten konnten wir eine Outperformance von etwas mehr als 5% im Jänner erreichen. Der Schlüssel zum Erfolg war eine konsequente Höhergewichtung von chinesischen Werten. Am US Aktienmarkt notiert eine Vielzahl interessanter Chinaaktien mit erstaunlichem Kurspotential. So war es auch weiter nicht erstaunlich, dass unser Performancespitzenreiter ein Wert aus dieser Region ist. Ein Kursgewinn von knapp 600% in nur 8 Monaten ist sicherlich ein Ausnahmefall, aber es zeigt, welche Möglichkeiten in diesem Markt schlummern. Dabei war es gar nicht notwendig, unsere Ansprüche an die fundamentale Qualität unserer Zielinvestments nach unten zu revidieren. Generell haben die Marktteilnehmer vermehrt auf die fundamentale Qualität der Aktien geachtet, was sich letztendlich auch deutlich in der Monatsperformance des Fonds bemerkbar gemacht hat. Nachdem die durch die COVID-19 ausgelöste allgemeine Unsicherheit auch wohl noch eine Zeit lange bestehen bleiben wird, gehe ich davon aus, dass am Markt die Fokussierung auf Qualitätsaktien auch über die nächsten Wochen anhalten wird. Dies sollte der Performance des Fonds auch entsprechend zu Gute kommen.

Alle hier dargestellten Aktienindizes sind Preisindizes.

Dr. Wolfgang Schiketanz

Dieses Dokument wurde von Schiketanz Capital Advisors GmbH erstellt, um interessierten Personen unverbindliche, wirtschaftliche Informationen über die analysierten Marktsektoren und ggf. Unternehmensaktien bereit zu stellen. Es basiert auf dem Wissensstand der mit der Erstellung betrauten Personen der Schiketanz Capital Advisors GmbH zum Redaktionsschluss und kann jederzeit ohne Bekanntgabe geändert werden.

Die in diesem Dokument enthaltenen Darstellungen, Einschätzungen und Schlussfolgerungen sind genereller Natur und enthalten gegebenenfalls vorausschauende Aussagen, die nicht Tatsachen der Vergangenheit beschreiben. Jeder Inhalt dieses Dokuments, der Absichten, Annahmen, Erwartungen oder Vorhersagen (sowie die zugrunde liegenden Annahmen) wiedergibt, beruht auf Schätzungen und Prognosen, die Schiketanz Capital Advisors GmbH zum Zeitpunkt der Erstellung zur Verfügung standen.

Schiketanz Capital Advisors GmbH behält sich das Recht vor, die hierin geäußerten Meinungen und Stellungnahmen jederzeit und ohne Vorankündigung zu ändern. Schiketanz Capital Advisors GmbH behält sich des Weiteren das Recht vor, Aktualisierungen dieser Informationen nicht vorzunehmen oder völlig einzustellen.

Das Dokument dient ausschließlich der unverbindlichen Information und stellt weder eine Anlageberatung noch eine Anlageempfehlung, ein Angebot bzw. eine Empfehlung oder Einladung zur Angebotsstellung zum Kauf bzw. Verkauf der darin ggf. genannten Wertpapiere oder Finanzinstrumente oder irgendeines mit dem Unternehmen zusammenhängenden Wertpapiers oder Anlageproduktes bzw. dessen Einbeziehung in eine Anlage-Strategie dar.

Dieses Dokument gewährt weder einen vollständigen Überblick über Wertpapiergeschäfte oder Wertpapier-Dienstleistungen und deren potentielle Risiken und Folgen, noch berücksichtigt es die individuellen Bedürfnisse des Anlegers/der Anlegerin hinsichtlich Ertrages, steuerlicher Situation, Risikobereitschaft bzw. Geeignetheit eines Wertpapiers bzw. Finanzinstrumentes oder einer Wertpapier-Dienstleistung (wie z.B. Portfolioverwaltung). Dieses Dokument ersetzt daher weder eine anleger- und objektgerechte Beratung noch eine umfassende Risikoaufklärung.

Die dargestellten und beschriebenen Wertentwicklungen lassen keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Wertpapiers bzw. Finanzinstruments oder eines Wertpapier-Portfolios zu. Hinweise auf die frühere Wertentwicklung garantieren nicht notwendigerweise positive Entwicklungen in der Zukunft. Geschäfte mit Wertpapieren bzw. Finanzinstrumenten sowie das Inanspruchnehmen von Wertpapier-Dienstleistungen können riskant bzw. spekulativ sein. Wert und Rendite einer Anlage in Wertpapiere, sonstiger Finanzinstrumente und Wertpapier-Portfolios können steigen, aber auch fallen, weshalb bei Eintritt bestimmter Umstände Verluste bis hin zum Totalverlust des eingesetzten Kapitals entstehen können.

Nicht jedes Geschäft ist für jede Anlegerin/jeden Anleger geeignet. Daher sollten Anleger vor Abschluss eines Wertpapiergeschäfts oder der Inanspruchnahme einer Wertpapier-Dienstleistung ihre eigenen Berater (insbesondere Rechts- und Steuerberater) konsultieren, um sicherzustellen, dass – unabhängig von den hierin enthaltenen Informationen – das geplante Wertpapier bzw. Finanzinstrument oder die Wertpapier-Dienstleistung ihren Bedürfnissen und Wünschen genügt, dass sie die Risiken vollständig verstanden haben und nach reiflicher Überlegung zur Überzeugung gelangt sind, dass sie das beabsichtigte Geschäft abschließen können und möchten sowie in der Lage sind, die wirtschaftlichen Folgen (Risiken) zu tragen. Anleger werden ausdrücklich darauf hingewiesen, die jeweiligen auf gesetzlich vorgeschriebenen Kunden- bzw. Produktinformationen zu beachten.

Dieses Dokument stellt keine Finanzanalyse im Sinne der gesetzlichen Bestimmungen des Artikel 36 der Delegierten Verordnung (EU) 2017/565 dar und unterliegt daher nicht den gesetzlichen Bestimmungen für die Erstellung und Verbreitung von Finanzanalysen

Obwohl Schiketanz Capital Advisors GmbH die herangezogenen Quellen als verlässlich einstuft, übernimmt Schiketanz Capital Advisors GmbH (einschließlich ihrer Vertreter und Mitarbeiter) weder ausdrücklich noch stillschweigend eine Garantie oder Haftung für die Aktualität, Vollständigkeit und inhaltliche Richtigkeit des Inhalts dieses Dokuments. Weder Schiketanz Capital Advisors GmbH, noch ein Geschäftsführer, leitender Angestellter oder sonstige Angestellte und Mitarbeiter von Schiketanz Capital Advisors GmbH haften für etwaige Kosten, Verluste oder Schäden gleich welcher Art (einschließlich Folge- oder indirekter Schäden oder entgangenem Gewinn), die im Vertrauen auf den Inhalt dieses Dokuments entstehen.

Dieses Dokument wurde auf der Grundlage der österreichischen Gesetzgebung sowie und für das Gebiet der Republik Österreich erstellt. Die Weitergabe dieses Dokuments sowie der Vertrieb der hierin genannten Finanzinstrumente und/oder Wertpapier-Dienstleistungen sind in einigen Ländern beschränkt bzw. verboten. Dies gilt insbesondere für Kanada, die Schweiz und die Vereinigten Staaten von Amerika. Die Weitergabe dieses Dokuments sowie ggf. das Anbieten und der Verkauf von Finanzinstrumenten innerhalb der USA oder an U.S. Persons (im Sinne der Definition in Regulation S des U.S. Securities Act of 1933 in der jeweils geltenden Fassung) sind verboten, sofern das Recht der USA oder deren einzelner Bundesstaaten nicht eine Ausnahme festlegt. Personen, die in Besitz dieses Dokuments gelangen, sind verpflichtet, sich über diese Beschränkungen zu informieren und diese einzuhalten.

Durch die Entgegennahme dieses Dokuments versichert der Empfänger, die vorgenannten und sonstigen anwendbaren Regelungen zu berücksichtigen und einzuhalten. Weitere Informationen können von Sie von Schiketanz Capital Advisors GmbH auf Anfrage erhalten.

Dieses Dokument und die darin enthaltenen Angaben, Einschätzungen, Meinungen und Schlussfolgerungen sind urheberrechtlich geschützt. Druckfehler vorbehalten.

Sollte sich eine Bestimmung dieses Disclaimers als rechtswidrig, unwirksam oder nicht durchsetzbar herausstellen, ist die betreffende Bestimmung, soweit sie von den übrigen Bestimmungen trennbar ist, so zu behandeln, als wäre sie nicht Bestandteil dieses Disclaimers; in keinem Fall berührt die rechtswidrige, unwirksame oder nicht durchsetzbare Bestimmung die Rechtmäßigkeit, Wirksamkeit oder Durchsetzbarkeit der übrigen Bestimmungen.

Der veröffentlichte, deutschsprachige Prospekt des Fonds Brand Global Select in seiner aktuellen Fassung inklusive sämtlicher Änderungen seit Erstverlautbarung steht Interessenten bei der iechtensteinische Landesbank (Österreich) AG,1010 Wien, Heßgasse 1 zur Verfügung und ist auch auf der Internetseite www.schiketanz.at abrufbar. Dieses Dokument unterliegt dem Copyright © des Medieninhabers Schiketanz Capital Advisors GmbH.