Der Oktober war in Summe ein guter Monat für die Aktienmärkte. Im Detail sah die Performance der großen Weltbörsen im Oktober wie folgt aus: S&P 500 +6,9%, NASDAQ100 +7,9%, DAX +2,5%, Eurostoxx50 +5,0%, FTSE100 +2,2%, der Nikkei 225 -1,9% und der MSCI World (EUR) +5,6%. Unser globaler Aktienfonds Brand Global Select war mit einer Monatsperformance von +3,3% ebenfalls gut im Rennen.

Gute und schlechte Nachrichten für Aktieninvestoren – aber die gute Laune bleibt

Im Laufe des Oktobers haben sich die globalen wirtschaftlichen Rahmenbedingungen etwas eingetrübt. Die Aktieninvestoren sind derzeit mit merklich rückläufigen Schätzungen für das globale Wirtschaftswachstum konfrontiert. Die Ursache dafür sind gleich mehrere Faktoren: die wieder anspringende Covid-19 Problematik mit ihrer Delta Variante, Engpässe in den globalen Lieferketten und an den wichtigsten großen Frachthäfen sowie die wieder aufkeimende Inflation. Soweit die schlechten Nachrichten. Die guten Nachrichten sind, dass die laufende Berichtssaison der Unternehmen über die Geschäftsergebnisse des 3. Quartals sehr zufriedenstellend ausfällt.

Sehen wir uns aber nun die Problemzonen im Detail an:

Wirtschaftswachstum: Während der letzten Wochen wurden die Wachstumsprognosen für den derzeitigen Motor der Weltwirtschaft ständig zurückgenommen. Derzeit liegen die Schätzungen für das 3. Quartal 2021 bei nur mehr 2% nachdem im 2. Quartal noch ein Wachstum von 6,7% zu verzeichnen war. Obwohl die Schätzungen für das 3. Quartal erst als vorläufige Schätzungen zu klassifizieren sind, da noch nicht alle Daten zur Verfügung stehen, gibt doch die Richtung und das Tempo, mit der die Schätzungen von den Experten zurückgenommen wurden Anlass zur Besorgnis. Die reduzierten Erwartungen für das Wirtschaftswachstum betreffen allerdings nicht nur die USA. In China sieht es nicht viel anders aus. China rechnet mit einem Wirtschaftswachstum von 4,9% für das 3. Quartal nach 7,9% im 2. Quartal. Auch Deutschland hat seine Wachstumsprognosen von 3,5% auf 2,6% reduziert. Bei der Abschwächung der derzeit erwarteten Wachstumsraten handelt es sich also um ein augenblicklich weltweites Phänomen.

Inflation: Derzeit hat die Wirtschaft mit massiven Problem an den größten Güterumschlagplätzen der Welt zu kämpfen. Hier mangelt es schlichtweg an Arbeitskräften. Die Folge davon ist, dass z.B. Schiffe nicht schnell genug entladen werden können. In weiterer Folge führt dies zu Lieferengpässen in den anschließenden Produktionsketten und damit zwangsweise zu steigenden Produktpreisen. Dies ist letztendlich der Grund für die derzeit hohen Inflationsraten bei reduziertem industriellen Output. Die gute Nachricht ist allerdings, dass die Orderbücher voll sind. Somit ist die sinkende Wirtschaftsleistung kein Produkt schwacher Nachfrage. Der Grund ist schlichtweg bei der Güterversorgung der Produktionsbetriebe zu suchen.

Konsum: Die Konsumenten sind weltweit durchaus guter Dinge. Die Kauflust ist da und die gestiegenen Preise scheinen derzeit noch ohne Auswirkung zu sein. Allerdings droht durchaus die Gefahr, dass auch die gestiegenen Rohölpreise, die letztendlich auch in gestiegenen Treibstoffpreise ihre Auswirkung gefunden haben, auf Dauer Geld aus dem Konsum abziehen werden, wenn diese Situation noch länger anhalten sollte.

COVID-19 Pandemie: Das große Fragezeichen bleibt der weitere Verlauf der 4. Corona Welle. Bislang sind keine nennenswerten Auswirkungen spürbar. Ich denke nicht, dass es nochmals zu großflächigen Lockdowns kommen wird. Aber wie uns die Vergangenheit gelehrt hat, lässt sich die Verbreitung dieses Virus bzw. die künftigen Infektionsraten schwer prognostizieren. Somit bleibt wohl nichts anderes übrig, als die künftige Entwicklung abzuwarten und gegebenenfalls entsprechend zu reagieren. Derzeit jedenfalls erscheint aus diesem Grund noch kein Handlungsbedarf gegeben.

Was bedeutet dies alles nun für die Aktienmärkte?

Eines scheint klar zu sein. Die Lieferketten werden wohl noch eine ganze Weile mit Problemen zu kämpfen haben. Zumindest so lange, bis die Probleme an den großen Güterumschlagplätzen dieser Welt gelöst sind. Solange werden uns wohl auch hohe Inflationsraten begleiten. Für den Aktieninvestor bedeutet dies, dass – wie schon auch in der Vergangenheit – die besten Investitionschancen in Zeiten erhöhter Inflation in den Wachstumswerten liegt. Diese haben nämlich im allgemeinen weniger Schwierigkeiten gestiegene Produktionskosten an den Konsumenten weiterzugeben. Generell kann auch den historischen Performancezahlen der Aktienmärkte entnommen werden, dass Zeiten erhöhter Inflation auch gute Zeiten für die Aktienmärkte sind, da – solange der Konsument mitspielt – die Unternehmen Preiserhöhungen an den Konsumenten in aller Regel weitergeben können. Solange dies gelingt, steigen damit auch fast zwangsläufig die Unternehmensgewinne, was wieder steigende Aktienkurse zur Folge hat.

Augenblicklich sehe ich keinen Grund, warum prinzipiell nach wie vor eine der sinnvollsten Veranlagungen im Bereich der liquiden Investments. Dies umso mehr, als die wichtigsten Notenbanken der Welt eine Abkehr von der ultra-niedrigen Zinspolitik vorbereiten bzw. wie im Falle der US Notenbank auch schon etwas konkreter angekündigt haben.

Executive Summary

- Derzeit führen Engpässe in den Lieferketten zu steigenden Preisen und somit zu Inflation. Aus historischer Sicht sind Zeiten erhöhter Inflation stets gut für die Aktienmärkte gewesen. Nachdem die Gewinnentwicklung der Unternehmen sehr positiv verläuft, scheinen weiterhin gute Zeiten an den Aktienmärkten vorprogrammiert.

- Das Ende der ultra-niedrigen Zinspolitik ist wohl nicht mehr zu leugnen. Die Notenbanken werden in ihren Aussagen immer konkreter. Zinserhöhungen sind unmittelbar wohl noch nicht zu erwarten, allerdings werden Anleiherückkaufprogramme der Notenbanken merklich reduziert.

- Der US Dollar gewinnt weiterhin an Stärke gegenüber dem Euro. Aufgrund der bestehenden Zinsdifferenz und dem aus heutiger Sicht größeren Zinserhöhungsspielraum der US Notenbank wird der US Dollar wohl auch weiterhin zur Stärke neigen.

US Aktienmarkt

Die neuesten Wirtschaftszahlen der US Volkswirtschaft zeigen im Detail folgendes Bild:

Für das 2. Quartal 2021 lag das Wirtschaftswachstum bei +6,7%. Für das 3. Quartal 2021 wird ein Wirtschaftswachstum von 2% erwartet. Das ist dramatisch niederer als letzten Monat, wo die Schätzungen noch bei 5,1% lagen. Die Inflationsrate lag im September bei 4,8% (nach 5,2% im August). Die Arbeitslosenrate für September lag bei 4,8% (nach 5,2% im August). Die Markterwartungen für September lagen bei 5,1%. Die Lohnkostensteigerungen lagen im September bei +0,6% (nach +0,4 % im August). Vom Markt waren nur +0,4% erwartet worden. Die Auftragseingänge für langlebige Wirtschaftsgüter betrugen im September -0,4% (nach +1,3% im August). Vom Markt waren hier -1,3% für September erwartet worden. Die Kapazitätsauslastung der US Produktionsbetriebe betrug im September 75,2% (nach 76,2% im August). Das Konsumentenvertrauen ist leicht gesunken und lag im Oktober bei 71,2 nach 72,8 im September. Die neuesten volkswirtschaftlichen Zahlen deuten auf ein deutlich geringeres Wirtschaftswachstum als noch vor einem Monat angenommen hin. Die Inflation verharrt weiterhin auf einem hohen Niveau.

Europäischer Aktienmarkt

Für das 3. Quartal 2021 betrug das Wirtschaftswachstum in der Eurozone auf Quartalsbasis +2,2% (nach +2,1% im zweiten Quartal). Die letzten Schätzungen für das 3. Quartal waren bei +2% gelegen. Damit befindet sich die Eurozone weiterhin auf einem stetigen moderaten Erholungskurs, wenngleich die Geschwindigkeit der geschätzten Erholung merklich nachgelassen hat. Die Inflationsrate der Eurozone lag im Oktober bei +4,1% (nach 3,4% im September), die Arbeitslosenrate lag im August bei 7,5% (nach7,6% im Juli). Die Kapazitätsauslastung liegt für das 4. Quartal bei 82,1% (nach 82,9% im 3. Quartal). Das Konsumentenvertrauen lag im Oktober bei -4,8 (nach -4,0 im September). Das Konsumentenvertrauen ist somit etwas gefallen. Die wirtschaftliche Erholung setzt sich in Europa weiter fort, allerdings langsamer als bisher angenommen.

Asiatischer Aktienmarkt

Das Blatt an den asiatischen Aktienmärkten hat sich nunmehr völlig geändert. Am besten kommt noch der indische Aktienmarkt davon, der nur unwesentlich unter seinen Höchstständen notiert. Der japanische Markt notiert rund 10% untern seinen Höchstständen aus dem September und scheint die Korrektur aus markttechnischer Sicht noch nicht gänzlich verdaut zu haben, allerdings scheint der Boden von Anfang Oktober zu halten. Der chinesische Aktienmärkt liegt derzeit wie tot im Wasser. Das wird wohl nach den zahlreichen politischen Eingriffen in das chinesische Wirtschaftsleben auch weiter nicht verwundern. Die internationalen Investoren meiden derzeit aus verständlichen Gründen chinesische Aktien.

US Dollar

Der US Dollar hat im Laufe des Oktobers wieder deutlich an Stärke gegenüber dem Euro zugelegt. Interessant in diesem ist die Tatsache, dass einige Notenbank Funktionäre in den letzten Tagen einen starken US Dollar als Mittel zur Inflationsbekämpfung erwähnt haben. Das macht prinzipiell auch logisch einen Sinn, da die Inlandsnachfrage in den USA recht stark ist und ein starker US Dollar die Importpreise in US Dollar gerechnet senkt. Die Zinsdifferenz zum Euro dürfte in nächster Zeit auch eher größer als kleiner werden. Somit ist aus fundamentaler bzw. wirtschaftspolitischer Sicht ein starker US Dollar auch in nächster Zeit zu erwarten. Ich hatte letzten Monat schon erwähnt, dass Kurse von 1,14 zum Euro nicht unrealistisch sind. Von diesem Szenario würde ich weiterhin ausgehen.

Rohstoffe

Der Rohölpreis ist unverändert auf dem Weg nach oben und scheint derzeit durch nichts zu stoppen zu sein. Der Kupferpreis ist allerdings bereits merklich von seinen Höchstständen entfernt und die Agrarmärkte zeigen ein gemischtes Bild. Gold tritt seit langem auf der Stelle und Silber ist auf dem Weg nach unten. Rohöl ist unumstritten der König an den Rohstoffmärkten, der Rest ist derzeit eher unauffällig. Hier spielt sicherlich auch der immer stärker werdende US Dollar eine Rolle, der für die Rohstoffmärkte in der Vergangenheit immer nachteilig war, da die wichtigsten Rohstoffe in US Dollar gehandelt werden.

Ausblick für den Brand Global Select

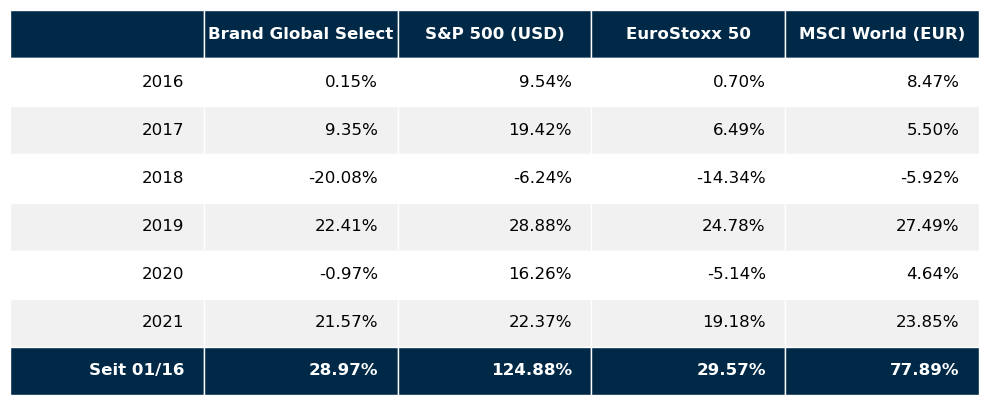

Unser globaler Aktienfonds liegt auch mit Ende Oktober mit einer Jahresperformance von +22% im heurigen Jahr sehr gut und meist auch über der Performance der wichtigsten Vergleichsindizes. Strategiemäßig haben wir nichts Wesentliches verändert, eine etwas stärkere Betonung der Wachstumswerte im Zuge des derzeit herrschenden Inflationsszenarios werden wir allerdings vornehmen. Allerdings werden diese Anpassungen nur marginaler Natur sein. Die grundsätzliche Ausrichtung auf fundamental erstklassige Werte bleibt nach wie vor unser Credo. Für die letzten Kalenderwochen dieses Börsenjahres erwarte ich mir aufgrund der hervorragenden Gewinnlage der Unternehmen auch weiterhin grundsätzlich freundliche Aktienmärkte und eine weiterhin zufriedenstellende Performance unsere globalen Aktienfonds.

Alle hier dargestellten Aktienindizes sind Preisindizes.

Dr. Wolfgang Schiketanz

Dieses Dokument wurde von Schiketanz Capital Advisors GmbH erstellt, um interessierten Personen unverbindliche, wirtschaftliche Informationen über die analysierten Marktsektoren und ggf. Unternehmensaktien bereit zu stellen. Es basiert auf dem Wissensstand der mit der Erstellung betrauten Personen der Schiketanz Capital Advisors GmbH zum Redaktionsschluss und kann jederzeit ohne Bekanntgabe geändert werden.

Die in diesem Dokument enthaltenen Darstellungen, Einschätzungen und Schlussfolgerungen sind genereller Natur und enthalten gegebenenfalls vorausschauende Aussagen, die nicht Tatsachen der Vergangenheit beschreiben. Jeder Inhalt dieses Dokuments, der Absichten, Annahmen, Erwartungen oder Vorhersagen (sowie die zugrunde liegenden Annahmen) wiedergibt, beruht auf Schätzungen und Prognosen, die Schiketanz Capital Advisors GmbH zum Zeitpunkt der Erstellung zur Verfügung standen.

Schiketanz Capital Advisors GmbH behält sich das Recht vor, die hierin geäußerten Meinungen und Stellungnahmen jederzeit und ohne Vorankündigung zu ändern. Schiketanz Capital Advisors GmbH behält sich des Weiteren das Recht vor, Aktualisierungen dieser Informationen nicht vorzunehmen oder völlig einzustellen.

Das Dokument dient ausschließlich der unverbindlichen Information und stellt weder eine Anlageberatung noch eine Anlageempfehlung, ein Angebot bzw. eine Empfehlung oder Einladung zur Angebotsstellung zum Kauf bzw. Verkauf der darin ggf. genannten Wertpapiere oder Finanzinstrumente oder irgendeines mit dem Unternehmen zusammenhängenden Wertpapiers oder Anlageproduktes bzw. dessen Einbeziehung in eine Anlage-Strategie dar.

Dieses Dokument gewährt weder einen vollständigen Überblick über Wertpapiergeschäfte oder Wertpapier-Dienstleistungen und deren potentielle Risiken und Folgen, noch berücksichtigt es die individuellen Bedürfnisse des Anlegers/der Anlegerin hinsichtlich Ertrages, steuerlicher Situation, Risikobereitschaft bzw. Geeignetheit eines Wertpapiers bzw. Finanzinstrumentes oder einer Wertpapier-Dienstleistung (wie z.B. Portfolioverwaltung). Dieses Dokument ersetzt daher weder eine anleger- und objektgerechte Beratung noch eine umfassende Risikoaufklärung.

Die dargestellten und beschriebenen Wertentwicklungen lassen keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Wertpapiers bzw. Finanzinstruments oder eines Wertpapier-Portfolios zu. Hinweise auf die frühere Wertentwicklung garantieren nicht notwendigerweise positive Entwicklungen in der Zukunft. Geschäfte mit Wertpapieren bzw. Finanzinstrumenten sowie das Inanspruchnehmen von Wertpapier-Dienstleistungen können riskant bzw. spekulativ sein. Wert und Rendite einer Anlage in Wertpapiere, sonstiger Finanzinstrumente und Wertpapier-Portfolios können steigen, aber auch fallen, weshalb bei Eintritt bestimmter Umstände Verluste bis hin zum Totalverlust des eingesetzten Kapitals entstehen können.

Nicht jedes Geschäft ist für jede Anlegerin/jeden Anleger geeignet. Daher sollten Anleger vor Abschluss eines Wertpapiergeschäfts oder der Inanspruchnahme einer Wertpapier-Dienstleistung ihre eigenen Berater (insbesondere Rechts- und Steuerberater) konsultieren, um sicherzustellen, dass – unabhängig von den hierin enthaltenen Informationen – das geplante Wertpapier bzw. Finanzinstrument oder die Wertpapier-Dienstleistung ihren Bedürfnissen und Wünschen genügt, dass sie die Risiken vollständig verstanden haben und nach reiflicher Überlegung zur Überzeugung gelangt sind, dass sie das beabsichtigte Geschäft abschließen können und möchten sowie in der Lage sind, die wirtschaftlichen Folgen (Risiken) zu tragen. Anleger werden ausdrücklich darauf hingewiesen, die jeweiligen auf gesetzlich vorgeschriebenen Kunden- bzw. Produktinformationen zu beachten.

Dieses Dokument stellt keine Finanzanalyse im Sinne der gesetzlichen Bestimmungen des Artikel 36 der Delegierten Verordnung (EU) 2017/565 dar und unterliegt daher nicht den gesetzlichen Bestimmungen für die Erstellung und Verbreitung von Finanzanalysen

Obwohl Schiketanz Capital Advisors GmbH die herangezogenen Quellen als verlässlich einstuft, übernimmt Schiketanz Capital Advisors GmbH (einschließlich ihrer Vertreter und Mitarbeiter) weder ausdrücklich noch stillschweigend eine Garantie oder Haftung für die Aktualität, Vollständigkeit und inhaltliche Richtigkeit des Inhalts dieses Dokuments. Weder Schiketanz Capital Advisors GmbH, noch ein Geschäftsführer, leitender Angestellter oder sonstige Angestellte und Mitarbeiter von Schiketanz Capital Advisors GmbH haften für etwaige Kosten, Verluste oder Schäden gleich welcher Art (einschließlich Folge- oder indirekter Schäden oder entgangenem Gewinn), die im Vertrauen auf den Inhalt dieses Dokuments entstehen.

Dieses Dokument wurde auf der Grundlage der österreichischen Gesetzgebung sowie und für das Gebiet der Republik Österreich erstellt. Die Weitergabe dieses Dokuments sowie der Vertrieb der hierin genannten Finanzinstrumente und/oder Wertpapier-Dienstleistungen sind in einigen Ländern beschränkt bzw. verboten. Dies gilt insbesondere für Kanada, die Schweiz und die Vereinigten Staaten von Amerika. Die Weitergabe dieses Dokuments sowie ggf. das Anbieten und der Verkauf von Finanzinstrumenten innerhalb der USA oder an U.S. Persons (im Sinne der Definition in Regulation S des U.S. Securities Act of 1933 in der jeweils geltenden Fassung) sind verboten, sofern das Recht der USA oder deren einzelner Bundesstaaten nicht eine Ausnahme festlegt. Personen, die in Besitz dieses Dokuments gelangen, sind verpflichtet, sich über diese Beschränkungen zu informieren und diese einzuhalten.

Durch die Entgegennahme dieses Dokuments versichert der Empfänger, die vorgenannten und sonstigen anwendbaren Regelungen zu berücksichtigen und einzuhalten. Weitere Informationen können von Sie von Schiketanz Capital Advisors GmbH auf Anfrage erhalten.

Dieses Dokument und die darin enthaltenen Angaben, Einschätzungen, Meinungen und Schlussfolgerungen sind urheberrechtlich geschützt. Druckfehler vorbehalten.

Sollte sich eine Bestimmung dieses Disclaimers als rechtswidrig, unwirksam oder nicht durchsetzbar herausstellen, ist die betreffende Bestimmung, soweit sie von den übrigen Bestimmungen trennbar ist, so zu behandeln, als wäre sie nicht Bestandteil dieses Disclaimers; in keinem Fall berührt die rechtswidrige, unwirksame oder nicht durchsetzbare Bestimmung die Rechtmäßigkeit, Wirksamkeit oder Durchsetzbarkeit der übrigen Bestimmungen.

Der veröffentlichte, deutschsprachige Prospekt des Fonds Brand Global Select in seiner aktuellen Fassung inklusive sämtlicher Änderungen seit Erstverlautbarung steht Interessenten bei der iechtensteinische Landesbank (Österreich) AG,1010 Wien, Heßgasse 1 zur Verfügung und ist auch auf der Internetseite www.schiketanz.at abrufbar. Dieses Dokument unterliegt dem Copyright © des Medieninhabers Schiketanz Capital Advisors GmbH.