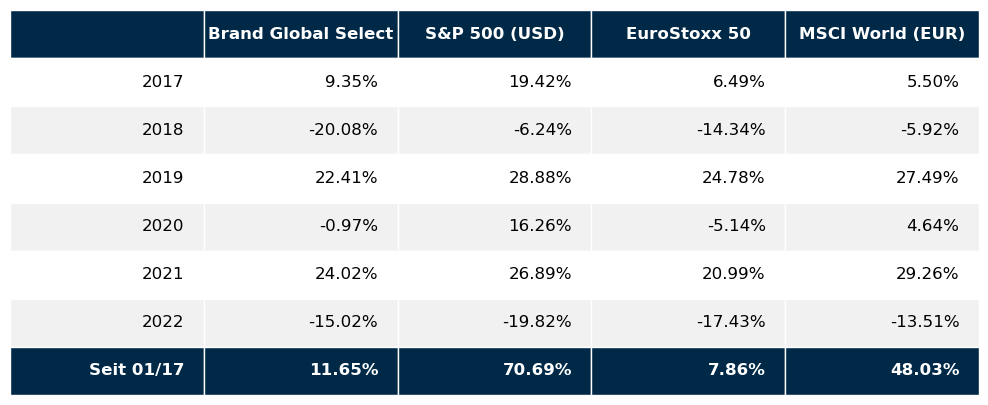

Das 2. Quartal 2022 war wohl nicht nach dem Geschmack der Anleger. Nach der überragenden Börsenperformance des letzten Jahres, war nun wohl einmal eine Marktkorrektur fällig. In Summe schlossen fast alle wichtigsten Weltbörsen das 2. Quartal negativ ab. Im Detail sah die Performance der großen Weltbörsen im 2. Quartal wie folgt aus: S&P 500 -16,5%, NASDAQ100 -22,5%, DAX -11,3%, Eurostoxx50 -11,5%, FTSE100 -4,6%, der Nikkei 225 -5,1% und der MSCI World (EUR) -11,2%. Unser globaler Aktienfonds Brand Global Select konnte sich mit einer Monatsperformance von -11,8% dem Abwärtstrend auch nicht entziehen.

Ist das Glas jetzt nun halb voll oder halb leer?

Ein erfahrener Börsenexperte hat einmal gesagt, dass der Aktienmarkt der einzige Markt ist, wo sich die Käufer darüber beschweren, dass jetzt alles billiger geworden ist.

Die derzeitige Situation an den Finanzmärkten ist in der Tat etwas seltsam. Wirft man einen Blick in die USA – also in die Großküche des weltweiten Börsengeschehen – so sieht man zwei Grundströmungen, die sich zu widersprechen scheinen. Die eine ist die volkswirtschaftliche Betrachtung der Wirtschaftsentwicklung, die andere ist die der Entwicklung der Unternehmensgewinne.

Was ist von der Wirtschaftsentwicklung in den nächsten Monaten zu erwarten?

Geht man von den derzeitigen Schätzungen der Entwicklung der Wirtschaftsleistung der USA aus, so erwarten die Ökonomen eine Rezession für das erste Halbjahr 2022. Eine Rezession bedeutet ein negatives Wirtschaftswachstum in zwei aufeinanderfolgenden Quartalen.

Was ist von der Wirtschaftsentwicklung der Unternehmensgewinne in den nächsten Monaten zu erwarten?

Basierend auf den derzeitigen Schätzungen der volkswirtschaftlichen Entwicklung müssten die Unternehmensgewinne von den Analysten ebenfalls reduziert werden. Aber genau das geschieht nicht. Ganz im Gegenteil: Die Analysten heben ihre Gewinnschätzungen für die börsennotierten US Unternehmen in Summe eher an.

Und was nun?

Vielleicht schafft ein Blick auf die Bewertung der Aktien ein wenig mehr Klarheit. Die historische Bewertung der US Aktien während der letzten 30 Jahre liegt bei einem KGV von rund 23. Die derzeitige Marktbewertung liegt auf Basis der geschätzten Unternehmensgewinne für 2022 bei rund 17. Auf Basis der geschätzten Jahresgewinne für 2023 sogar bei nur 15. Also im historischen Vergleich ist der US Markt derzeit günstig bewertet. Dies ist umso bemerkenswerter, als die derzeit hohe Inflation historisch betrachtet grundsätzlich zu steigenden Unternehmensgewinnen führt.

Das Problem des Aktienmarktes ist derzeit wohl eher ein Mangel an Vertrauen in die Entwicklung der Unternehmensgewinne während der nächsten Quartale.

Wann immer in der Vergangenheit derartige Situationen aufgetreten sind, bedarf es oft nur eines Zündfunkens um eine plötzliche Trendwende am Aktienmarkt auszulösen. Dieser notwendige Auslöser kann aus verschiedenen Ecken kommen. Eine Beendigung des Ukrainekrieges (oder zumindest eine begründete Aussicht darauf) könnte so ein Auslöser sein. Aber es gibt auch noch eine Menge anderer Möglichkeiten. Letztendlich ist es auch egal was der Auslöser für eine Trendwende am Aktienmarkt sein wird.

Das für mich momentan wahrscheinlichste Szenario für die nächsten Wochen ist ein dahin dümpelnder Aktienmarkt bis gegen Ende August. Dies würde dann auch die Basis für einen deutlich freundlicheren Börsenherbst bilden. Bis es allerdings so weit ist, wird noch ein wenig Geduld erforderlich sein. Ich bin jedoch überzeugt, dass der unangenehmste Teil der laufenden Marktkorrektur bereits hinter uns liegt.

Executive Summary

- Das zweite Quartal 2022 brachte deutlich sinkende Aktienkurse. Die derzeitige Bewertung der Aktien liegt bereits deutlich unter dem Durchschnitt der letzten Jahrzehnte. Das derzeitig historisch niedrige Kursniveau sollte nunmehr eine gute Basis für in absehbarer Zeit wieder steigende Aktienkurse bieten.

- Die Zinslandschaft ist in Bewegung geraten und hat sich an die höhere Inflation angepasst. Allerdings wird auf absehbare Zeit ein realer Geldwerterhalt im Zinsbereich bei vertretbarem Risiko nicht möglich sein.

- Der US Dollar hat auch in den letzten Wochen von seiner Stärke gegenüber dem Euro nichts abgegeben. Mit einer anhaltenden Stärke des US Dollars gegenüber dem Euro ist weiterhin zu rechnen.

US Aktienmarkt

Die neuesten Wirtschaftszahlen der US Volkswirtschaft zeigen im Detail folgendes Bild:

Für das 1. Quartal 2022 lag das Wirtschaftswachstum bei -1,6%. Die Inflationsrate lag im Mai bei 8,6% (nach 8,3% im April). Die Arbeitslosenrate für Mai lag bei 3,6% (nach 3,6% im April), die Lohnkostensteigerungen lagen im Mai bei +0,7% (nach +0,3 % im April). Die Auftragseingänge für langlebige Wirtschaftsgüter betrugen im Mai +0,7% (nach +0,4% im April). Die Kapazitätsauslastung der US Produktionsbetriebe betrug im Mai 80,8% (nach 80,9% im April). Das Konsumentenvertrauen ist gefallen und lag im Juni bei 50,0 nach 58,4 im Mai. Die neuesten volkswirtschaftlichen Zahlen deuten in Summe auf eine deutliche Abschwächung des Wirtschaftswachstums hin. Die Inflationsrate bleibt unverändert auf einem deutlich zu hohem Niveau

Europäischer Aktienmarkt

Für das 1. Quartal 2022 betrug das Wirtschaftswachstum in der Eurozone auf Quartalsbasis +0,2% Die Schätzungen für das 2. Quartal 2022 liegen derzeit bei +0,6%. Damit befindet sich die Eurozone weiterhin auf einem leichten Erholungskurs. Die Inflationsrate der Eurozone lag im Juni bei +8,6% (nach 8,1% im Mai), die Arbeitslosenrate lag im Mai bei 6,6% (nach 6,7% im April). Die Kapazitätsauslastung liegt für das 2. Quartal bei 82,6% (nach 81,9% im 1. Quartal 2022). Das Konsumentenvertrauen lag im Juni bei -23,6 (nach -21,2 im Mai). Das Konsumentenvertrauen ist somit leicht rückläufig. Die wirtschaftliche Erholung geht in Europa bislang langsam. Die großen Fragezeichen bleiben allerdings die Folgen des Ukraine Krieges und die der wirtschaftlichen Sanktionen gegen Russland auf die europäische Wirtschaft. Die Aktienmärkte bewegt dieses Thema jedoch derzeit kaum mehr. Die Aktienmärkte scheinen den derzeitigen Stand der Dinge bereits eingepreist zu haben.en.

Asiatischer Aktienmarkt

An den asiatischen Aktienmärkten präsentiert sich vor allem China relativ stark. Hier ist der seit Anfang des Jahres bestehende Abwärtstrend nunmehr gebrochen. Auch der japanische Aktienmarkt zeigt aus technischer Sicht ein im Vergleich zum Vormonat merklich verbessertes Bild. Der indische Aktienmarkt fällt im Vergleich dazu ein wenig ab. Jedenfalls scheint der Ukrainekrieg an den asiatischen Märkten keine große Rolle zu spielen. Dies könnte bedeuten, dass die asiatischen Märkte künftig wieder etwas stärker in den Fokus der Aktieninvestoren rücken.

US Dollar

Der US Dollar lag auch im zweiten Quartal 2022 in einem Aufwärtstrend gegenüber dem Euro. Der Grund für diese relative Stärke des US Dollar sind nach wie vor die Zinsdifferenz zwischen dem US Dollar und dem Euro sowie die weiterhin aufgrund des Ukrainekonfliktes schwerer einschätzbare weitere Entwicklung der europäischen Wirtschaft. Auf absehbare Zeit ist keine Änderung dieses Trends in Sicht. Ich gehe also davon aus, dass wir im Laufe des Jahres noch höhere Kurse des Dollars gegenüber dem Euro sehen werden. Dies vor allem dann, wenn die technische Marke von 1,03 nach unten durchbrochen wird. Dann könnte es durchaus in Richtung Parität zwischen USD und EUR gehen.

Rohstoffe

Die Rohstoffmärkte haben sich im Laufe der letzten Wochen auf hohem Niveau stabilisiert. Der Ölpreis steht naturgemäß derzeit am meisten im Fokus. Auch hier zeichnet sich eine deutliche Beruhigung der Preisdynamik ab. Vermutlich wird der Ölpreis auch in den nächsten Wochen rund um die USD 100 Marke schwanken. Sollte es an der politischen Front entscheidende Entwicklungen geben, ist wieder mit einer größeren Dynamik des Ölpreises zu rechnen. Bis dahin bleibt wohl nichts anderes übrig als die weitere politische Entwicklung abzuwarten.

Zusammenfassender Rückblick auf das 2. Quartal 2022

Das zweite Quartal des Jahres 2022 war nach wie vor von den globalen wirtschaftlichen Auswirkungen des Ukrainekonfliktes gekennzeichnet. Die Kursabschläge an den internationalen Märkten haben zu einer deutlichen Reduzierung des Bewertungsniveaus für Aktien geführt. Unter diesen Gesichtspunkten scheinen die Aktienmärkte im historischen Vergleich derzeit relativ günstig bewertet. Die weitere politische Entwicklung rund um die Ukraine ist derzeit schwer vorherzusehen, dennoch kann man unter den derzeit gegebenen Umständen von einer Stabilisierung der Aktienmärkte im Laufe des Sommers ausgehen. Die negativen wirtschaftlichen Effekte, die durch den Konflikt ausgelöst wurden, dürften auf dem augenblicklichen Preisniveau der globalen Aktienmärkte ausreichend eingepreist sein. Was die Aktienmärkte im abgelaufenen Quartal ebenfalls beschäftigte, waren die aufgrund der stark steigenden Rohstoffpreise dramatisch angestiegenen Inflationsraten. Aber auch hier hat sich die Lage gegen Ende des Quartals merklich beruhigt. Die notwendigen Zinserhöhungen durch die Zentralbanken haben die Aktienmärkte eigentlich gut verdaut. Was gefehlt hat, war ein zündender Impuls, der eine nachhaltige Trendumkehr an den Aktienmärkten eingeleitet hätte. Historisch betrachtet hat es diesen Impuls immer wieder gegeben. Im Laufe des heurigen Sommers könnten wir durchaus einen solchen bekommen.

Dr. Wolfgang Schiketanz

Dieses Dokument wurde von Schiketanz Capital Advisors GmbH erstellt, um interessierten Personen unverbindliche, wirtschaftliche Informationen über die analysierten Marktsektoren und ggf. Unternehmensaktien bereit zu stellen. Es basiert auf dem Wissensstand der mit der Erstellung betrauten Personen der Schiketanz Capital Advisors GmbH zum Redaktionsschluss und kann jederzeit ohne Bekanntgabe geändert werden.

Die in diesem Dokument enthaltenen Darstellungen, Einschätzungen und Schlussfolgerungen sind genereller Natur und enthalten gegebenenfalls vorausschauende Aussagen, die nicht Tatsachen der Vergangenheit beschreiben. Jeder Inhalt dieses Dokuments, der Absichten, Annahmen, Erwartungen oder Vorhersagen (sowie die zugrunde liegenden Annahmen) wiedergibt, beruht auf Schätzungen und Prognosen, die Schiketanz Capital Advisors GmbH zum Zeitpunkt der Erstellung zur Verfügung standen.

Schiketanz Capital Advisors GmbH behält sich das Recht vor, die hierin geäußerten Meinungen und Stellungnahmen jederzeit und ohne Vorankündigung zu ändern. Schiketanz Capital Advisors GmbH behält sich des Weiteren das Recht vor, Aktualisierungen dieser Informationen nicht vorzunehmen oder völlig einzustellen.

Das Dokument dient ausschließlich der unverbindlichen Information und stellt weder eine Anlageberatung noch eine Anlageempfehlung, ein Angebot bzw. eine Empfehlung oder Einladung zur Angebotsstellung zum Kauf bzw. Verkauf der darin ggf. genannten Wertpapiere oder Finanzinstrumente oder irgendeines mit dem Unternehmen zusammenhängenden Wertpapiers oder Anlageproduktes bzw. dessen Einbeziehung in eine Anlage-Strategie dar.

Dieses Dokument gewährt weder einen vollständigen Überblick über Wertpapiergeschäfte oder Wertpapier-Dienstleistungen und deren potentielle Risiken und Folgen, noch berücksichtigt es die individuellen Bedürfnisse des Anlegers/der Anlegerin hinsichtlich Ertrages, steuerlicher Situation, Risikobereitschaft bzw. Geeignetheit eines Wertpapiers bzw. Finanzinstrumentes oder einer Wertpapier-Dienstleistung (wie z.B. Portfolioverwaltung). Dieses Dokument ersetzt daher weder eine anleger- und objektgerechte Beratung noch eine umfassende Risikoaufklärung.

Die dargestellten und beschriebenen Wertentwicklungen lassen keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Wertpapiers bzw. Finanzinstruments oder eines Wertpapier-Portfolios zu. Hinweise auf die frühere Wertentwicklung garantieren nicht notwendigerweise positive Entwicklungen in der Zukunft. Geschäfte mit Wertpapieren bzw. Finanzinstrumenten sowie das Inanspruchnehmen von Wertpapier-Dienstleistungen können riskant bzw. spekulativ sein. Wert und Rendite einer Anlage in Wertpapiere, sonstiger Finanzinstrumente und Wertpapier-Portfolios können steigen, aber auch fallen, weshalb bei Eintritt bestimmter Umstände Verluste bis hin zum Totalverlust des eingesetzten Kapitals entstehen können.

Nicht jedes Geschäft ist für jede Anlegerin/jeden Anleger geeignet. Daher sollten Anleger vor Abschluss eines Wertpapiergeschäfts oder der Inanspruchnahme einer Wertpapier-Dienstleistung ihre eigenen Berater (insbesondere Rechts- und Steuerberater) konsultieren, um sicherzustellen, dass – unabhängig von den hierin enthaltenen Informationen – das geplante Wertpapier bzw. Finanzinstrument oder die Wertpapier-Dienstleistung ihren Bedürfnissen und Wünschen genügt, dass sie die Risiken vollständig verstanden haben und nach reiflicher Überlegung zur Überzeugung gelangt sind, dass sie das beabsichtigte Geschäft abschließen können und möchten sowie in der Lage sind, die wirtschaftlichen Folgen (Risiken) zu tragen. Anleger werden ausdrücklich darauf hingewiesen, die jeweiligen auf gesetzlich vorgeschriebenen Kunden- bzw. Produktinformationen zu beachten.

Dieses Dokument stellt keine Finanzanalyse im Sinne der gesetzlichen Bestimmungen des Artikel 36 der Delegierten Verordnung (EU) 2017/565 dar und unterliegt daher nicht den gesetzlichen Bestimmungen für die Erstellung und Verbreitung von Finanzanalysen

Obwohl Schiketanz Capital Advisors GmbH die herangezogenen Quellen als verlässlich einstuft, übernimmt Schiketanz Capital Advisors GmbH (einschließlich ihrer Vertreter und Mitarbeiter) weder ausdrücklich noch stillschweigend eine Garantie oder Haftung für die Aktualität, Vollständigkeit und inhaltliche Richtigkeit des Inhalts dieses Dokuments. Weder Schiketanz Capital Advisors GmbH, noch ein Geschäftsführer, leitender Angestellter oder sonstige Angestellte und Mitarbeiter von Schiketanz Capital Advisors GmbH haften für etwaige Kosten, Verluste oder Schäden gleich welcher Art (einschließlich Folge- oder indirekter Schäden oder entgangenem Gewinn), die im Vertrauen auf den Inhalt dieses Dokuments entstehen.

Dieses Dokument wurde auf der Grundlage der österreichischen Gesetzgebung sowie und für das Gebiet der Republik Österreich erstellt. Die Weitergabe dieses Dokuments sowie der Vertrieb der hierin genannten Finanzinstrumente und/oder Wertpapier-Dienstleistungen sind in einigen Ländern beschränkt bzw. verboten. Dies gilt insbesondere für Kanada, die Schweiz und die Vereinigten Staaten von Amerika. Die Weitergabe dieses Dokuments sowie ggf. das Anbieten und der Verkauf von Finanzinstrumenten innerhalb der USA oder an U.S. Persons (im Sinne der Definition in Regulation S des U.S. Securities Act of 1933 in der jeweils geltenden Fassung) sind verboten, sofern das Recht der USA oder deren einzelner Bundesstaaten nicht eine Ausnahme festlegt. Personen, die in Besitz dieses Dokuments gelangen, sind verpflichtet, sich über diese Beschränkungen zu informieren und diese einzuhalten.

Durch die Entgegennahme dieses Dokuments versichert der Empfänger, die vorgenannten und sonstigen anwendbaren Regelungen zu berücksichtigen und einzuhalten. Weitere Informationen können von Sie von Schiketanz Capital Advisors GmbH auf Anfrage erhalten.

Dieses Dokument und die darin enthaltenen Angaben, Einschätzungen, Meinungen und Schlussfolgerungen sind urheberrechtlich geschützt. Druckfehler vorbehalten.

Sollte sich eine Bestimmung dieses Disclaimers als rechtswidrig, unwirksam oder nicht durchsetzbar herausstellen, ist die betreffende Bestimmung, soweit sie von den übrigen Bestimmungen trennbar ist, so zu behandeln, als wäre sie nicht Bestandteil dieses Disclaimers; in keinem Fall berührt die rechtswidrige, unwirksame oder nicht durchsetzbare Bestimmung die Rechtmäßigkeit, Wirksamkeit oder Durchsetzbarkeit der übrigen Bestimmungen.

Der veröffentlichte, deutschsprachige Prospekt des Fonds Brand Global Select in seiner aktuellen Fassung inklusive sämtlicher Änderungen seit Erstverlautbarung steht Interessenten bei der iechtensteinische Landesbank (Österreich) AG,1010 Wien, Heßgasse 1 zur Verfügung und ist auch auf der Internetseite www.schiketanz.at abrufbar. Dieses Dokument unterliegt dem Copyright © des Medieninhabers Schiketanz Capital Advisors GmbH.